覆蓋17個城市及地區,3500家門店,5萬餘名經紀人,年交易額4000多億元——無論是計算交易額還是員工數,鏈家都已是中國房地產行業最大的企業之一。但這家巨頭因在上海出售問題房源,陷入了一場公司成立以來的最大危機,輿論質疑迅速波及到其去年力推的金融業務。

事情起因是鏈家將已被法院查封的房產賣給第三方,並為促成交易向客戶提供高息貸款。上海住建委介入調查,並要求其下線金融產品、撤銷櫥窗廣告以及停止獨家代理的業務。這家一向低調的中介不得不以公開信回覆:補償客戶,全體自查。

上海事件將鏈家近年來耀眼的金融業務推向風口浪尖。目前還無法判定鏈家上海公司被查屬於門店個案還是系統風險,不過隨着事件不斷發酵,在互聯網金融行業草莽叢生、監管滯後的背景下,鏈家金融暴露在外的風險敞口正被逐層撥開。

鏈家金融主要有四類業務——產權服務、資金託管業務、銀行按揭服務和短期融資貸款。其中的短期融資貸款和資金託管業務恰好與其目前開設的鏈家理財(P2P業務)、理房通這兩大互聯網金融產品對接。

鏈家CFO魏勇此前曾表示未來5年鏈家金融有望為集團貢獻50%的收入,其絕大部分來自於這兩類業務與互聯網產品對接形成的金融鏈條。

但這些業務存在的一些違規動作,正為鏈家野心勃勃的萬億帝國埋下隱患。依託巨量交易巧妙構築金融產業鏈的背後,其命門終於在一系列事件中浮現在公眾視野中。甚至有人問:鏈家會成為下一個e租寶嗎?

自己給自己擔保的P2P?

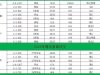

P2P目前是鏈家金融內部發展最快的核心業務。其官網顯示目前項目已涉及總計178.7億投資額。鏈家對外聲稱,其為鏈家首創的房產金融閉環模式,線上對接有投資需求的投資人,線下對接房產交易中產生的借款需求,形成產業鏈條。

這其實是鏈家對早年中介們為撮合交易從事墊資貸款業務的升級。魏勇此前曾在接受界面新聞採訪時說:「贖樓和尾款墊資的服務我們差不多已經做了四五年,最開始的半年是免費墊,主要是為了促成交易,被動地墊。但熟悉之後真正變成一樁生意並開始收費,大概是在三年前。」

但這部分業務過去實際長期存在關聯擔保的問題。按照鏈家理財官網介紹,用戶資金由第三方支付平台「易支付」代為託管,北京中融信設立擔保資金池為投資交易提供擔保。資料顯示,易支付成立於1998年,是北京市政府與中國人民銀行、信息產業部、國家內貿局等中央部委共同發起的首都電子商務工程。

而中融信則由北京鏈家房地產經紀有限公司投資設立,鏈家董事長左暉為該公司法人代表。工商資料顯示,該公司經營範圍為合同擔保,並不包含融資擔保。而非融資性公司如果出藉資金,其實就相當於變相發放貸款。

事實上,鏈家過去從事過橋拆借或贖樓等業務時,中融信也多有參與——這意味着在鏈家理財上進行的所有交易實質上均由鏈家自身出面擔保。更重要的是,P2P行業野蠻生長多年,企業背後擔保資金實力是否雄厚,決定了一旦出現兌付風險是否能有人妥善兜底。

為了約束此類現象,去年底由銀監會下發的《網絡借貸信息中介機構業務活動管理暫行辦法(徵求意見稿)》第十條第三項明確指出,禁止網絡借貸信息中介機構向出借人提供任何形式的擔保。劍指近年來屢屢發生的P2P老闆「攜款跑路」事件。

鏈家內部事實上承認和默許這種違規行為的存在。但魏勇認為,鏈家地產和北京中融信從法律實體上來說,屬於兩個不同的法律主體,受不同監管要求,資產和負債都是獨立運作,可以避免風險傳導。值得注意的是,上海事件發酵至今,鏈家並沒有披露能證明平台獨立運作的信息,作為一家非上市企業,鏈家也沒有披露這方面信息的義務。

評級機構大公國際在去年9月的一次評定中,把鏈家理財平台列入了黑名單。大公國際認為其存在重大信息披露不充分、涉嫌設立資金池、債務人償債能力無法評估、風控措施有效性存疑等問題。

借款業務=資金池?

如果說「自己擔保自己」的P2P模式僅暴露了鏈家理財存在一定風險,那麼其背後運行多年的短期融資貸款業務更是疑點重重。

界面新聞拿到的一份「鏈家借款業務流程書」顯示,鏈家目前涉及的個人抵押類借款和資金墊付類借款在上海地區通行2%的月息收費標準,其流程中明確註明「所有借款均指明須申請P2P發標手續」。這意味着鏈家眼下承接的大部分借款業務均會被包裝成P2P產品在線上發售。

一位曾在上海鏈家金融部工作的人士告訴界面新聞記者,其借出資金的業務更像是個人對個人的抵押出借,由金融各部門小組負責人扮演出借人。據該人士出具的一份借款確認書顯示,一個名叫何艷(化名)的人委託「易支付」將一筆款項支付給借款客戶,而何艷的真實身份為鏈家上海金融部門員工。

另據該人士透露,上海地區過去一年的金融產品回款實際由一家名為上海和八投資管理有限公司的企業負責收取,直到今年1月1日才轉入中融信上海分公司在光大銀行開設的賬戶。工商資料顯示,和八投資的法人代表林俊權及監事周小龍分別為前德佑地產高管。

按照鏈家理財官網易支付作出的資金託管聲明,第三方支付平台要為投資人和借款人分別設立賬戶,用於提現投標和接收、歸還借款。如果借出款項在投資確認前就由鏈家先行以員工個人名義預支,那麼企業很可能為此備有專門用於收付款的資金池。

上述銀監會監管辦法明確劃出了P2P平台的四條紅線,除了上面提到的本身不能提供擔保外,明確P2P平台不能建資金池,不能非法吸收公眾存款,要明確平台的中介性質(即不能經手資金)。

如果鏈家是匯總投資款之後再由內部員工以個人名義借出,那麼回款資金也並未直接進入第三方支付平台,鏈家負責收款的亦是其企業關聯公司,這會導致資金在流轉的過程中很容易形成隱蔽沉澱,形成資金池。

據了解,鏈家自去年2月底宣佈收購德佑地產進軍上海後,金融業務便隨即展開,但在對應的鏈家官網上,並不能看到有關這家收款公司任何情況。

有內部人士透露,過去一年在上海每二三十家門店就有上千萬的借款業務,儘管並不清楚借出的原始資金來源,但鏈家內部從未對借款數額做上限要求。據了解,上海鏈家(含德佑)的門店目前已達到1200家,交易額35.5億元,市場佔有率超過20%,相關借款需求還在進一步擴大。

此外,上述內部人士還稱,由於鏈家金融部門並不需要尋找客戶,在發生借貸關係之前的對接均有門店經紀人和其他部門完成,故在鏈家借款收取的1.6%-2%的利息中,有20%-40%需要返還門店作為獎勵。借款人的借款期限是固定的,但其對應的P2P產品卻時間不等,最長擁有超過1年的收益期。有分析人士指出,各方收付款之間的差異很容易形成期限錯配,從而產生資金沉澱,有機會賺取利差。

關聯公司的混同經營

早在此次上海事件前,鏈家金融的另一項拳頭產品理房通,就曾被質疑挪用資金牟利問題。

2013年8月,北京理房通支付科技有限公司成立,到2014年7月,該公司成功拿到央行下發的第五批第三方支付牌照。此後這家公司就成了鏈家金融體系內保證交易安全進行房款監管的專門單位。

理房通的優勢在於用戶只需要在鏈家門店內即可辦理,無須銀行排隊。同時客戶可以通過理房通支付平台,購買由理房通和嘉實基金合作的貨幣型基金理財產品,通通賺。

25日鏈家回應媒體稱,客戶資金都存放於銀行的備付金賬戶,旗下理房通無權挪用。此外,鏈家理財平台上的資金由第三方機構易智付託管,也不由自家理房通託管。

按照規定,第三方支付機構代為存管的用戶資金必須存放在銀行的備付金賬戶內,其利息收入按規定歸企業所有,不過企業不能擅自挪用。

但無權挪用不代表無法挪用。有金融業人士指出,按一般慣例,第三方支付公司只需存入一定比例的託管資金,即可保證其當年度的支出取用。且一般用戶付款和銀行到賬之間會有一定時間差,這也成了不少第三方支付公司挪用牟利的隱秘通道。

而多項業務之間的混同經營正在加劇這部分風險。這家主要從事房款監管業務的公司實際上和鏈家P2P業務的擔保公司北京中融信有所關聯。工商資料顯示,理房通由北京中融信和另一家北京中和泰投資諮詢有限公司共同出資成立,後者也是鏈家的子公司之一,並投資成立了鏈家另一項業務自如友家。

這種彼此關聯的混同模式,信息不透明,加劇了利用隱蔽資金池投資甚至挪用的風險。

此外,鏈家上海在金融業務上仍存在一些行業通病。據知情人士透露,鏈家過去為了幫助資質不足的客戶拿到銀行貸款,涉嫌撮合外部包裝工作為客戶私刻公章,偽造文書來粉飾資質,其在上海就委託一家名為上海辰威投資管理有限公司的外部公司從事該業務。該人士稱,這部分費用統一由鏈家收取,但並不清楚其與包裝公司之間怎麼結賬。

在上海被查事件的持續發酵過程中,鏈家高於同行業的收費標準也成為關注焦點。北京市建委自2011年便明文規定房產中介費用最高收取標準為2.2%,但鏈家多年來在北京依舊施行其2.7%的收費標準,只不過在鏈家的收費體系里,2.7%的中介費被拆成了兩部分,2.2%的買賣中介費和0.5%的後期保障服務費。巧合的是,後者的收費依據,正是指向鏈家的贖樓、尾款墊資等金融類業務。這亦是打了一個擦邊球。

萬億鏈家野心勃勃,將過往的拆解貸款套上互聯網金融的外殼之後,利用線下豐厚的交易需求衍生出了由投資到借款、託管到支付的龐大金融鏈條,構建出未來在中介業務之外的另一個巨大收入引擎。是為左暉標榜的鏈家「顛覆」鏈家。

面對上海風波,左暉在個人朋友圈內多次表示,客戶的不滿實際是對鏈家更高的要求,「也許我們有的環節沒有做好,但我們一定會變得更好。」

殊不知,上海風波已經遠遠不是客戶滿意度問題,對於暴露出的金融違規和風險問題,這些解釋遠遠不夠。而鏈家的問題代表了中國房地產中介行業的普遍亂象,「鏈家只是做了其他中介想干又沒幹成的事。」在實際的買賣樓市場,各種違規擔保、高利貸等情況比比皆是,這也側面暴露出中國小微、個人金融市場的服務匱乏。

當下監管層對於互聯網金融的監管日趨嚴格,對於違規行為的排查力度也在加大。對於鏈家來說,問題已經暴露,如果不正視問題,向公眾和購房者、投資者做出應有的解釋和信息披露,這家企業或許最終真的將自我顛覆。