牛市是由樂觀情緒推動,而熊市則恰恰相反。熊市的股價在一段時間內持續下跌20%或更多。

英文大紀元專欄作家Lance Roberts撰文/原泉編譯

「20法則」(Rule of20)稱,「熊市」可能只是在休息,儘管許多評論與此相反。在Investing.com最近發表的一篇文章中,美國銀行(Bank of America)策略師薩維塔‧薩勃拉曼尼亞(Savita Subramanian)警告客戶說,儘管今年股市有所回落,但股價仍然很高。

「我們對企業資源計劃(ERP)的分析表明,現在經濟衰退的可能性為20%,而6月份時為36%。3月,股市反映出經濟衰退的可能性為75%。即使在企業銷售價值(Enterprise Value to Sales)這一指標上,銷售額應該會受到9% CPI的推動而上升,但與歷史相比,市場市盈率過高(+40%),可能是因為除能源以外的實際銷售增長基本持平。」

由於近年來資本的大量湧入,這一點至關重要。

美國橡樹資本管理有限公司(Oaktree Capital Management)的聯合創始人、債務投資者霍華德‧馬克斯(Howard Marks)表示:「全球流動性過剩,對傳統投資的興趣微乎其微,對風險的關注度很少,而且各地的預期收益都很低。因此,投資者很容易接受高槓桿、未經測試的衍生品和交易結構薄弱等形式的重大風險。目前的周期在形式上並不罕見,只是程度上有所不同。」

隨着美聯儲扭轉這種貨幣寬鬆政策,這給投資者帶來了非常大的、可能尚未成為現實的風險。這就引出了「20法則」(Rule of20),正如美國銀行所指出的那樣,該法則表明股市被嚴重高估。

美國銀行指出:「除非通脹率降至0%,或者標準普爾500指數跌至2,500點,必須有50%的盈利超出預期﹐才能滿足『20法則』,儘管人們普遍預測2023年的經濟增長率將非常強勁,達到8%,但我們認為這是不可能實現的。」

遺憾的是,上一次「20法則」被高估是在2007年。霍華德‧馬科斯就是在那時寫了上面那段話。換句話說,儘管事情看起來總是不同,但它們幾乎總是相同的。

什麼是「20法則」?

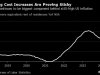

「20法則」幫助我們估值以及思考牛市和熊市。計算「20法則」,我們將市盈率和通脹率結合起來。多年來,市場表現出了一個明顯的趨勢,即這兩個指標的總和是20。

當市盈率和通脹率之和等於20時,市場價值是公平的。

市盈率+通脹=20﹐當兩者之和低於20時,股市被低估;當兩者之和高於20時,股市被高估。

正如投行Evercore ISI指出的那樣,「20法則」,這種看似簡單的見解卻出奇地有效。

●市場很少在均衡狀態下交易,因此「20法則」很少精確也就不足為奇了。

●市盈率和通脹率之和介於14的低點到34的高點。

●在過去50年裏,平均市盈率略低於16,平均通脹率為4%,市盈率和通貨膨脹的平均加和,正如如預期的那樣,接近20。

今年早些時候,「20法則」達到了歷史第二高水平。這表明,市場已經不僅僅是「完全高位定價」,無論你選擇用什麼定義。

正如霍華德‧馬克斯所指出的那樣,計算結果表明,未來10年的回報率將大大低於上一個十年。

在一個由動力驅動從未這么小的參與者群體的市場中,基本原則會被情緒偏見所取代。

如果是熊市我們還有更長的路要走

正如我在《別和美聯儲作對》(Don『t Fight the Fed)一書中提到的,億萬富翁大衛‧艾因霍恩(David Einhorn)曾在2008年討論過市場估值的問題。

「看漲者解釋說,傳統的估值指標不再適用於某些股票。多頭投資者相信,其他持有這些股票的人都了解市場動態,他們也不會拋售。由於投資者不願賣出,股票只能上漲﹐看起來是無限的,甚至更高。我們以前見過這種情況。」

這就是今天的投資者所面臨的問題。

鑑於「20法則」被抬得很高,美聯儲扭轉寬鬆貨幣政策,通脹和工資對盈利和利潤率產生影響,熊市進一步下跌的風險並非完全沒有道理。

隨着貨幣政策變得更加嚴格,高通脹率侵蝕經濟增長,市場將不得不為較低的銷售額、利潤率和盈利重新定價。因此,如果我們確實處於熊市,而不僅僅是回調,那麼我們還有更多的工作要做。

甚至在1974年的熊市中,美聯儲通過加息來對抗高通脹,也顯示出了同樣的情況。

目前,投資者的自滿情緒高漲,股票配置仍在接近創紀錄的水平,沒有人認為市場有可能出現嚴重回調。但也許這已經給我們足夠的警示了。

隨着「20法則」的提升,回報率降低的風險很大。由於過去十年全球中央銀行的反覆干預,回報率「向前拉」,這種情況尤其明顯。

高於經濟增長率的超高回報率是不可持續的。因此,除非美聯儲繼續致力於無休止的零利率和量化寬鬆計劃,否則最終將不可避免地回歸其長期手段。

這將導致利潤率和盈利恢復到與實際經濟活動相符的水平。

「利潤率可能是金融業中最均值回歸的系列。如果利潤率不均值回歸,那麼資本主義一定出了大問題。」曾成功預測過去兩次市場崩盤的傳奇投資者、GMO聯合創始人兼首席策略師傑瑞米‧格蘭瑟姆(Jeremy Grantham)說。

唯一的問題是市場何時開始意識到這一點。

作者簡介:

蘭斯‧羅伯茨(Lance Roberts)是RIA Advisors顧問公司的首席投資組合策略師,也是《真實投資報告》(Real Investment Report)的主要編輯,每周全美有十多萬人訂閱該簡報,其涵蓋與財富和生活相關的經濟、政治和市場話題。他還主持The Real Investment Show播客,他的觀點經常被主流媒體所引用。羅伯茨對影響金融市場趨勢的見解和評論,使他在2020年路孚特全球社交媒體100位有影響力的人名單中獲得一席之地。

原文:The Rule of20 and Why the Bear Market Remains刊登於英文《大紀元時報》。