最近,因為一篇評論,「灰犀牛」一詞大熱。

7月17日,金融工作會議召開後的首個工作日,人民日報在頭版刊發評論員文章《有效防範金融風險》,文中提到:防範化解金融風險,需要增強憂患意識。……既防「黑天鵝」,也防「灰犀牛」,對各類風險苗頭既不能掉以輕心,也不能置若罔聞。

如果沒有記錯的話,這應該是人民日報首次提到「灰犀牛」概念。

1、比黑天鵝更可怕,「灰犀牛」是什麼?

8年前,一本超級暢銷書《黑天鵝》讓大家熟知了「黑天鵝」這個詞彙。所有不可預測的重大稀有事件,都擁有了一個絕佳的代言詞。那麼,人民日報提到的「灰犀牛」指的又是什麼呢?

據資料,「灰犀牛」這一概念是由美國學者、古根海姆學者獎得主米歇爾·渥克(Michele Wucker)於2013年1月在達沃斯全球論壇上提出的。根據他所著《灰犀牛:如何應對大概率危機》一書,「黑天鵝」比喻小概率而影響巨大的事件,而「灰犀牛」則比喻大概率且影響巨大的潛在危機。

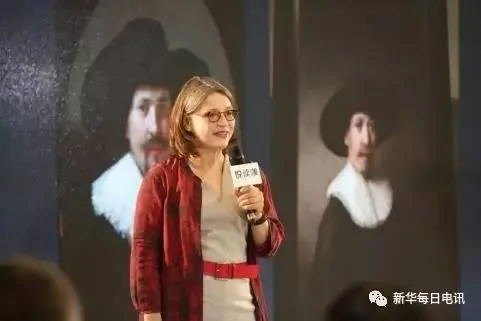

灰犀牛生長於非洲草原,體型笨重、反應遲緩,你能看見它在遠處,卻毫不在意,一旦它向你狂奔而來,憨直的路線、爆發性的攻擊力定會讓你猝不及防,直接被撲倒在地!所以危險並不都來源於突如其來的災難、或者太過微小的問題,更多只是因為我們長久地視而不見。

換句說,同為會造成金融系統崩潰的重大問題,「黑天鵝」突如其來,而「灰犀牛」則厚積薄發。當你正面臨一頭兩噸重的猛獸,憤怒地噴着氣,直直地盯着你,隨時準備向你撲來,將你撞翻在地的時候,為什麼要去害怕一隻奇怪的鳥兒呢?

2、誰曾經被「灰犀牛」撞翻?

「灰犀牛」是一種大概率危機,在社會各個領域不斷上演。很多危機事件,與其說是「黑天鵝」,其實更像是「灰犀牛」,在爆發前已有跡象顯現,但卻被忽視。

比如,2007年至2008年那一場金融風暴,對某些人來說是「黑天鵝」性質的事件,但對大多數人來說,風暴是眾多「灰犀牛」匯聚的結果,早期的警示信號就擺在那裏:

國際貨幣基金組織和國際清算銀行在危機發生前,不斷發出警告;

2004年,一份聯邦調查局(FBI)的報告提醒人們提防抵押欺詐的大範圍爆發;

2008年1月,世界經濟論壇的風險報告指出,預期的房地產市場衰退、流動性資金緊縮和居高不下的油價都實實在在地發生着,推高了經濟崩潰的風險性。

再比如柯達的衰落。膠捲時代,柯達曾佔據全球2/3的市場份額,幾乎成為攝影的同義詞,地位相當於今天的蘋果或谷歌。但作為傳統膠捲領域的霸主,柯達守着既得的利益,「固步自封」,經歷過種種,最終沒落。

而現在,不平等問題可能也是一隻「灰犀牛」。這一問題由來已久,卻一直沒有引起足夠重視。直到金融危機爆發之後,世界經濟特別是發達經濟體復甦持續疲軟,中產和貧民階層生活持續惡化,貧富差距擴大,最終成為觸發一系列「黑天鵝」事件的誘因之一。

中國人民大學重陽金融研究院高級研究員何帆指出,未來經濟學當中最重要的問題就是關於收入不平等,這是懸在全球經濟頭頂上的達摩克利斯之劍。

3、房地產泡沫是中國最大的「灰犀牛」

當下的中國經濟,誰是「灰犀牛」?中國金融改革研究院院長劉勝軍認為,房地產泡沫是毫無疑問的最大「灰犀牛」:一方面,對於中國房價的泡沫化已經沒有爭議,但另一方面房價調控卻陷入「空調」的境地,不斷逼空,導致很多人產生「房價永遠不會跌」的錯覺。

環視全球的房地產泡沫,都符合兩個特徵:一是周期長,一輪大牛市超過10年並不稀奇;二是泡沫破裂時地動山搖,猶如雪崩和泥石流,逃生非常困難。

第二隻「灰犀牛」是「貨幣貶值、資金外流」引發類似於1997年亞洲金融危機那樣的金融動盪。最近兩年,受國內資產價格高企、經濟增速放緩、經濟轉型不確定性等因素影響,形成了人民幣貶值預期,導致外匯儲備從4萬億美元下降至3萬億美元。儘管最近外匯儲備趨穩,但主要是外匯管制加強的結果,人民幣貶值預期仍未消除。

第三隻灰犀牛是銀行不良資產的增加。目前,官方公佈的銀行不良資產率在2%左右,這是非常好的數字。但從銀行股的股價表現看,不良率可能低估了。很多銀行股的 PE(股票市值與淨利潤之比)在5倍左右(A股市盈率中位數70倍);PB在1倍以下(即股價低於每股淨資產)。

國泰君安證券首席固定收益分析師覃漢則認為,中國「灰犀牛」風險點主要體現在:

1)銀行仍面臨縮表壓力,下半年非標資產清理、資管委外贖回壓力仍然艱巨,第一輪自查結束後,第二輪還會有監管細則出台對具體業務的衝擊。尤其不少銀行更依賴同業理財、同業存單融資,剛性資產續接的流動性壓力更大,委外集中贖回引發的拋盤加重和流動性壓力仍未完全消退。

2)目前正處在海外流動性最寬鬆階段,美債利率已下行16年11月加息之前位置2.15%左右,但事實上,到目前位置美聯儲加息節奏還沒有轉向變慢的預期,仍然是維持2019年基準利率到3%的預測,甚至縮表進程上更加提前,美聯儲仍堅持鷹派緊縮的基調,歐日央行也有寬鬆退出的預期。當前全球極度寬鬆的流動性預期和風險偏好存在逆轉風險,意味着海外流動性將開始收緊,美元中期強勢可能再獲支撐。

4、灰犀牛還有多遠?

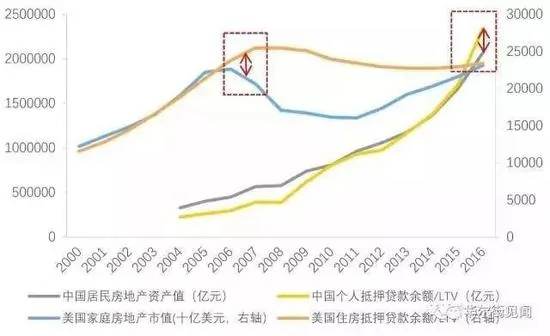

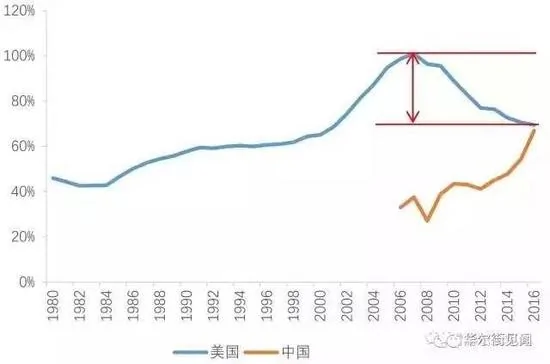

對於被普遍認為是最大的「灰犀牛」——房地產泡沫,天風證券宏觀分析團隊以美國次貸危機為鑑,分析了中國房價安全墊的厚度。

美國家庭平均房貸支出與收入比從2000年之後快速上升,2000年時該指標為65%,但2006年時已經是99%,無限接近房價的壓力極限。當家庭的全部收入只能用於房貸支出時,崩盤是早晚的事情。2007年美國家庭平均房貸收入比達到了101%,突破極限後旋即爆發危機。

2006-2016年間中國家庭房貸支出與收入比從33%上升到了67%。2013-2016年,中國居民房貸收入比和房價增速大幅上升,類似於美國2001-2004年居民主動加槓桿的過程。

從家庭部門的債務來看,2016年的中國類似2004年的美國:貨幣政策開始發生轉向,資產價格迎來拐點,家庭部門的債務和槓桿仍將上升,隨着2016年下半年中國收緊了貨幣政策和出台房地產限購政策,中國家庭部門也將經歷從主動加槓桿轉向被動加槓桿,但房貸收入比可能還會繼續上升。

天風證券認為,這不是一個善意的信號,中國的灰犀牛可能開始動起來了。幸好,中國現在的房貸收入比相比美國爆發危機時的水平,還處於相對安全的區間,我們離灰犀牛還有一段安全距離,這給了我們平穩跨越債務周期的空間。

聯訊證券董事總經理、首席宏觀研究員李奇霖也表示,居民部門槓桿率和房地產市場泡沫有着千絲萬縷的關係。從居民部門的槓桿極限看,Cecchettietal在2011年利用18個OECD國家1980年到2010年的數據進行估計,給出了居民部門槓桿率警戒值是85%,我國目前44.85%還遠未達到這個閾值,低於韓國91.6%和日本62.2%。

5、如何應對灰犀牛風險?

在每一次、每一組黑天鵝事件的背後,都隱藏着一個巨大的灰犀牛危機。米歇爾·渥克在書中給出了灰犀牛風險(危機)的應對策略:

首先,要承認危機的存在。

其次,要定義灰犀牛風險的性質。

第三,不要靜止不動,也就是不要在衝擊面前僵在原地。

第四,不要浪費已經發生的危機,要真正做到從災難中吸取教訓。

第五,要站在順風處,眼睛緊緊盯住遠方,準確預測遠處看似遙遠的風險,摒除猶疑心態,優化決策和行動過程。

第六,成為發現灰犀牛風險的人,就能成為控制灰犀牛風險的人。

具體到中國市場,劉勝軍建議,在「灰犀牛」日益臨近的情況下投資者應當保持謹慎,儘量保持手中的流動性,不要急於做房地產市場的「接盤俠」,且要遠離負債纍纍的大型公司和銀行股。

具體來說:第一,樹立堅定的風險意識,保持充足的流動性,資產組合保持合理的分散化。第二,踏空房地產大牛市的朋友們,這麼多年的心理煎熬都挺過來了,再繼續堅持幾年吧,千萬別在泡沫破滅前衝進去當「接盤俠」。第三,遠離那些「債多不壓身」的大戶,警惕龐氏融資陷阱,遠離銀行股。