美國宣佈正式加關稅後,對市場的影響較為明顯。股市方面,國家隊立刻入場護盤,迎來反彈。與此同時,人民幣的匯率受此影響出現了明顯波動。

對於這個事情現在各種說法都有,其中有一些過於失實乃至危言聳聽。我覺得還是應該客觀的記錄下這個事情的發展情況和趨勢的預判。

我想從在岸(CNY)和離岸(CNH)貨幣的角度來切入,對匯市稍作梳理。

人民幣在岸價和離岸價差激增

這篇文章是5月13日寫的,這一天的人民幣在岸/離岸價差上升到了近年的新高。

截止北京時間5月13日下午5點,人民在岸和離岸價差最高點超過1.0129,這是自2015年以來的最高值。2015年發生過什麼呢?那一年是中國的大股災和資本大外流,人們通過離岸市恐慌式狂賣RMB,造成人民幣離岸價格(市場價)急跌。由於在岸價格受政府管控,因此兩者價差不斷增大,最高點超過1.03。

換言之,這個價差數字說明了人們希望拋棄RMB並且買入美元的意願。同時也直接告訴我們人民幣的國際市場價與官方價的差距。

這種資金面的恐慌,顯然是直接來自於雙邊貿易談判的問題。川普近日要求北京在4周內達成初步協定,並且警告說如果在他連任後再談,美方的條件會加碼。而據美國媒體報道說,中方的劉先生在談判晚宴中途離場,之後中方馬上表示「非常遺憾」, 大陸官媒也表示要有「應對手段」。

這些消息,可以說讓令市場受驚不小。

人民幣在岸價直接從6.82飈高到6.87,離岸人民幣最高破了6.9。市場的不安情緒可見一斑。

也有人據此判斷,人民幣價格將出現大跌。

不過,對這種粗放式的判斷,筆者並不認同。理由在於:

首先,人民幣這個幣種的性質決定了它目前不可能大跌;其次,貿易戰的客觀環境令中美雙方都會支撐着人民幣令其短期內無法大跌;此外,在岸/離岸人民幣的內外升跌節奏不一樣。

在目前的經濟環境下,人民幣的匯率其實是有政治和經濟因素的支撐的。但它維持表面的穩定要付出不小的代價,代價就是普通人購匯的自由。

人民幣堅挺的內在原因

在觀察匯率走勢的同時,應該注意到,人民幣內部降准和釋放流動性的動態。

據人民銀行官網消息,人行決定從2019年5月15日開始,對中小銀行實行較低的優惠存款準備金率。約有1000家縣域農商行可以享受該項優惠政策,釋放長期資金約2800億元。

定向降準的消息,一直被討論了很久,在目前這個時間點釋放出來。用意比較明顯。

第一是給A股製造資金面的利好消息,形成「護盤」的局面。包括最近社保金的管理資產近三萬億討論入市的問題,都是在營造對於A股尤其是大藍籌的利好消息。A股大盤確實是暫時穩住了,沒有出現斷崖式下跌。

但是匯市的表現就顯得不是那麼淡定。為啥對匯市的信心這麼脆弱呢?最根本的原因是,RMB的真實匯率存在泡沫,RMB真實的價值,恐怕是一筆糊塗賬。

對於一種管制貨幣來說,其真實的價值無法進行計算。這需要開放管制實行自由流通之後來重新對該貨幣進行估值。不過我們也可以非常粗略地測算它的價值泡沫大致的規模。

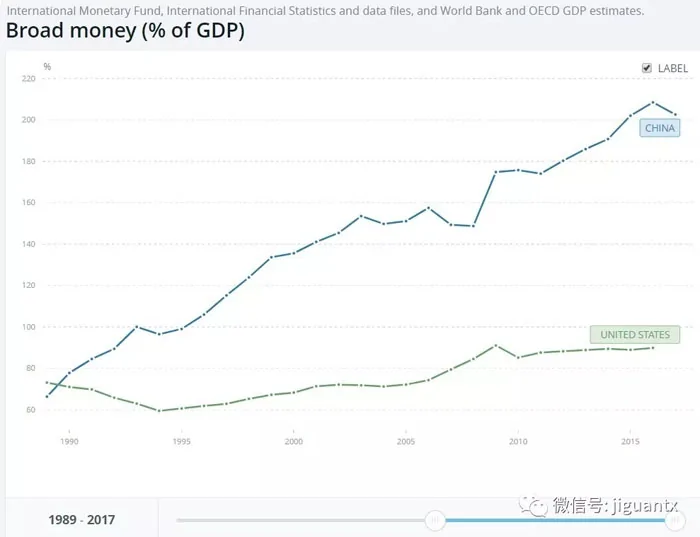

上圖是世界銀行統計中國和美國自1990年以來的廣義貨幣與GDP之比例,這個比例越高,說明貨幣超發越嚴重。

在1990年代,中美兩國的這個比例差不多,維持在70%左右。之後中國的廣義貨幣量大增,遠超GDP增速。這也是政府投資拉動經濟發展帶來的必然結果。尤其是在2008年敲定了以「鐵公基」為方向的經濟刺激方案,貨幣超發一發不可收。中國的廣義貨幣與GDP比例現在是202%左右。

而美國的這一數據長期維持在70%左右,2008年金融海嘯後同樣開始走高。如今來到89.8%左右。

2008年,美元兌在岸人民幣價格約為1比7。如果我們以2008年的美元人民幣匯率以及兩國廣義貨幣與GDP的比例為「錨」,會發現10年後的2018年,由於中國過多發行貨幣,按比例計算,美元對人民幣本來應該來到1比8.89左右。但現實情況卻是,匯率依然在7以內。

如果我們持續把時間線往前推,會發現兩者之間的價格扭曲會越來越嚴重,人民幣被過高估值的程度越來越大。而實際上,在岸人民幣價格走勢與之完全相反。從2008年之後人民幣不僅沒有發生貶值,而是越來越值錢。直到2015年 大陸出現大股災和資金逃亡潮之後,人民幣才出現一定的貶值和波動。

為什麼理論上被高估值的貨幣會保持原有價值,甚至略有升值呢?原因有兩個。

第一是在於強有力的外匯管控和購匯限制。以維持匯率的「面子」為代價,犧牲普通人購匯的合法選擇權。更重要的是,加入WTO後中國的外貿結餘歷年增多,經常賬戶常年大量結餘的結果就是儲備了大量的國際貨幣——美元。

作為外匯占款的美元是人民幣發行的重要依據。2014年,中國的外儲達到了4萬億美元,一年後的股災引發了資本外逃,外儲猛降,2019年維持在3.1萬億美元左右。人民幣價格也隨即疲軟。

換言之,資本管制和外儲成為了支撐人民幣的兩大支柱。但隨着近年來外匯占款在貨幣發行中佔比例越來越低,人民幣愈發有了一種無錨發幣的趨勢。當貨幣不再依據外匯占款發行時,該國政府以及央行的信用就成了最重要的發幣依據。而這,恰恰是人民幣最薄弱的環節。

「內松外緊」或將成人民幣的常態

隨着人民幣開始搞所謂的「國際化」,人民幣開始有意識與美元脫鈎、降低外匯占款的比例。今天,雙邊的貿易摩擦和談判,無疑會加速這一進程。

在這個大趨勢之下,有關部門肯定會採取行動來穩定匯率。穩住匯率就意味着穩住了 大陸的股市。在樓市被官方定義為「房住不炒」的今天,股市的穩定是一個至關重要的「工程」。

我們可以通過上圖看到,上證指數的走勢與美元/人民幣價格有明顯的對應關係。簡單來說,美元對人民幣越值錢的時候,上證指數(橙色線)回調的幅度越大。因此,穩住人民幣匯率不下跌,有利於穩定股市指數。一旦匯率大幅下跌,大量資金將從股市出逃,對股市造成致命打擊。

然而,一個很現實的問題是。從技術面來看,美元對人民幣的價格大概率將會持續上升。

從2018年底以來,美元兌人民幣價格進入下行通道,下飄旗形形態明顯。在今年二月以後,價格波動逐漸減緩,呈現收斂三角形態。從技術面來看,美元持續釋放着明顯的多頭買入訊號。

4月底,美元價格跌破短期支撐線,實現破底翻。在5月之後,美元對人民幣帶量突破頸線,短期底部確立,形成多頭形態。這個價格趨勢除非出現人為的干預,否則將很難逆轉。

是的,人為干預。這個東西恰恰是有關部門最擅長的事情。因此,未來人民幣價格或許並不會按照一般規律來走。

在未來一兩年,有關部門應對貿易摩擦的方法,對內很可能是降息降准,保住人民幣的投資市場。這會讓大量的資金流入股市房市,推高國內物價。對外則是嚴防死守,嚴禁購匯換匯,以便保住匯率不大幅波動。

因此,如果你還沒有換美刀,那麼你要做好以後換不到美刀的準備。換了美刀的,你實際上換到了過冬的糧草。