今天的日股,正如同80年代的美股。

歷經持續三十多年的資產負債表衰退之後,日本似乎正重新走上復甦的道路。從資產價格走勢到更深層的企業戰略都表明,這次可能真的不一樣。

至少分析師是這麼說的。華爾街甚至有人相信日股將在未來一年內重返1989年經濟泡沫時期的最高位。

在7月6日發佈的報告中,日本最大券商野村證券首席經濟學家森田恭平,詳細描述了日本復甦的具體徵兆,以及後續市場可能的走勢。

日本復甦的五大徵兆

今年上半年,日經225指數在三十多年來重返3萬點高峰,野村證券指出,股市的恢復不僅僅是因為日本央行的超寬鬆政策和日本經濟的復甦,也是因為市場看到了「日本經濟和企業真正覺醒的前景」。

我們認為,日經225指數(Nikkei225)被推高至泡沫後的高點,不僅是因為日本經濟的復甦和日本央行(BOJ)正在進行的貨幣寬鬆,而且部分原因是對日本經濟和日本企業真正覺醒的情景的預期。

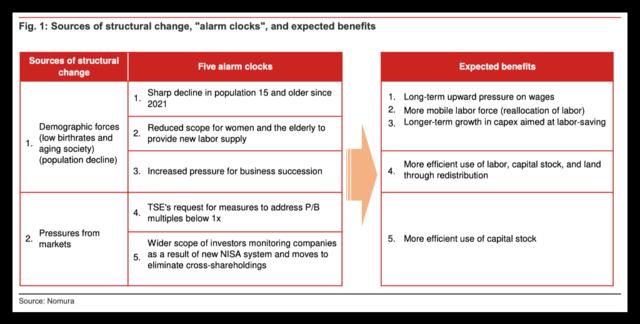

野村支出,日本經濟現在面臨兩重結構性變化,並體現出了經濟復甦的五種徵兆。

兩重結構性變化分別為:1)人口因素(低出生率、人口老齡化和人口下降);2)市場壓力。

具體來看,人口因素體現為:

1.15歲以上人口數量自2021年來出現急劇下滑;

2.供養社會中女性和老人的勞動力減少;

3.追求商業成功的文化壓力不斷增加;

市場壓力體現為:

4.東京證交所要求採取措施解決上市企業市淨率低於1的問題;

5.小額投資免稅制度(NISA)和消除交叉持股,為投資者創造了更好的市場參與機制。

野村認為,上述的結構性變化將導致:

1.工資長期上行;

2.勞動力重新配給(人口流動性提高);

3.追求人效最大化的經營策略;

4.更高效地運用人力、資本和土地;

5.更靈活高效的資本市場

人口越少,工資越漲

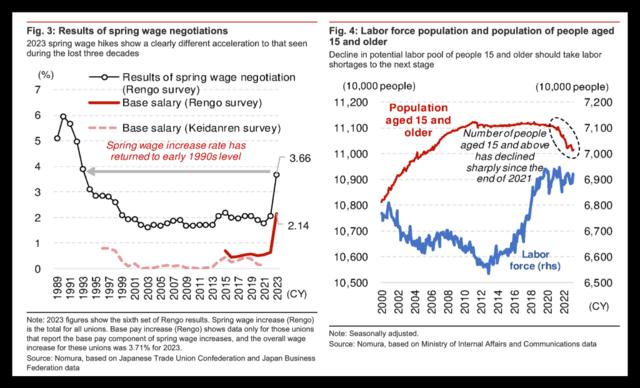

在今年的春季工資談判中,日本平均工資上漲率創下30年來的最高值,達到3.66%。野村認為,日本工資上漲的趨勢還會延續,並推動日本最終擺脫通縮,企業部門利潤率將迎來大幅提高。

野村指出,高工資增長的可持續性,主要是因為日本潛在勞動力(15歲及以上人口)在2021年底前後迅速下降。

日本總人口在2008年左右達到頂峰,此後持續下降,但在安倍時代,日本勞動力增加了約300萬人。這是因為:(a)女性和老年人的勞動力參與率急劇上升;以及(b)15歲及以上人群的潛在勞動力儲備尚未減少。

但現在,15歲及以上的人口正在減少。隨着女性和老年人勞動力參與率的上升也逐漸放緩,我們認為日本經濟中的人員短缺已經達到了甚至更高的嚴重程度。只要日本人口減少持續下去,這一不幸因素就會繼續給工資帶來上升壓力。

野村進一步指出,在勞動力減少已成定局的狀況下,許多日本企業都非常注重提升經營效率。一些傳統上排斥女性的大型企業甚至開始採取措施,提升女性在核心管理職位中所佔百分比,加強對可能出任管理職務的女性候選人的培訓。

重啟資本投資軟件投資進入新階段

90年代,日本經濟泡沫破裂後,舉國進入長達三十年的低迷階段,從國民精神到資本支出,幾乎全部陷入停滯。

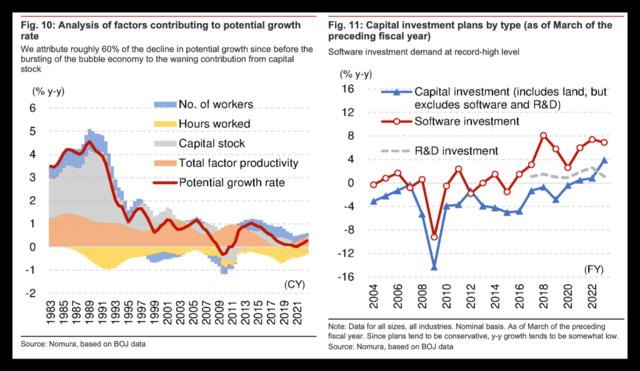

野村指出,導致「失去的三十年」的因素主要是:

(1)泡沫經濟破滅後作出的資產負債表調整;

(2)製造業轉向海外以應對日益全球化;

(3)自1990年代末以來伴隨工資停滯的通貨緊縮

在這些因素中,第一個主要在2000年上半年得到解決,不再是阻礙資本支出的因素。雖然上述第二個因素(全球化)貫穿了21世紀頭10年,但海外生產比例在2010年代中期之後達到了頂峰,而且我們認為這不一定會壓低當前的國內資本支出。

因此,唯一起作用的因素是第三個,通貨緊縮伴隨着工資停滯(名義長期預期增長率下降)。由於2023年春季勞資談判帶來的工資增長是30年來最大的,我們認為資本支出全面復甦的條件已經開始到位。

野村認為,疫情後經濟恢復的需求正在推動日本企業資本支出大幅增長,尤其是來自非製造業的部分。且根據日本央行進行的調查,野村預計日本企業軟件支出將以創紀錄的速度增長。

在2000年代,經濟狀況和資本投資計劃通常是相互關聯的。經濟狀況良好時,資本支出計劃增加;經濟狀況不佳時,資本支出計劃減少。這種關係在2010年代發生了變化。從2013年左右開始,即使經濟信心有所改善,非製造業的資本支出計劃也沒有好轉。

原因還不清楚。然而,由於安倍經濟學導致日本經濟開始出現勞動力短缺,我們認為可能也缺乏具體的投資思路來幫助解決勞動力短缺問題。我們將2010年代非製造業出現的直接投資與資本支出計劃之間的業務差異稱為「觀念牆」。

我們的觀點是,從最近的2023財年資本支出計劃來看,這種差異開始縮小。雖然我們認為疫情期間不斷惡化的經濟信心是一個促成因素,但我們認為激進的資本支出計劃更為重要。我們認為,為了應對長期的勞動力短缺,可能已經逐漸出現了節省勞動力的投資思路。

最近,零售商店裏的自助結賬和餐館裏的食品服務機械人激增就是一個例子。在進行節省人力的投資之後,企業需要時間來調整工作流程,例如消除不必要的任務。我們認為,這種努力的進展可能會加快節省勞動力的投資步伐。

節省勞動力的投資當然涉及工作流程的數碼化。即使這些投資涉及設備的使用,也有必要投資於軟件以取代人力。根據日本央行的調查,2023財年的資本投資計劃處於2004財年以來的最高水平,且數碼化在2023年投資計劃中發揮着越來越重要的作用。

今天的日股,就是80年代的美股

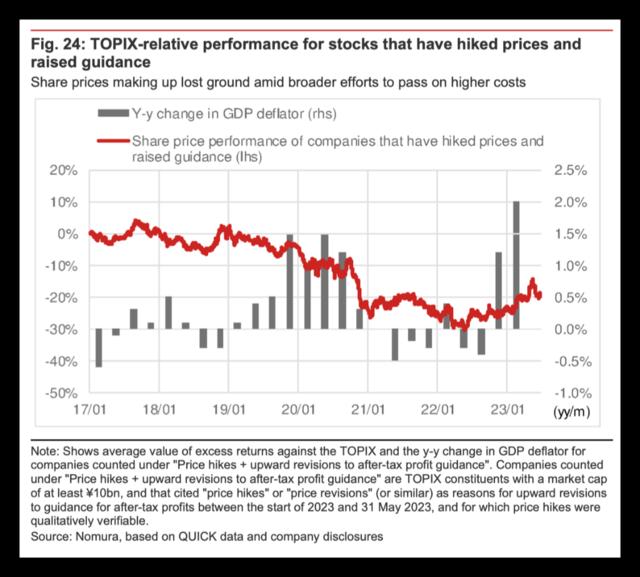

野村認為,隨着東京證券交易所的一系列主動改革和整體市場環境的變化,投資日股的價值正在日益凸顯。

我們的結論是:日本股市已變得類似於20世紀80年代的美國股市,為提高股東回報創造了可能性

日本公司的股東總回報派息率已經開始上升,但按國際標準衡量仍相當低。不過,受股權結構變化、股東維權主義興起以及政府和證券交易所施壓等因素影響,股東價值和企業價值這兩個概念現在開始在日本股市獲得更多關注。日本股市的現狀已變得類似於20世紀80年代的美國股市,當時股東回報率迅速上升。所有這些都向我們表明,日本企業現在也有可能以類似的方式提高股東回報。

2022財年股東回報創歷史新高;股東總回報支出比率也開始發生變化

2022財年,日本所有上市公司支付的股息總額為18.2萬億日元,執行的股票回購總額為97億日元。我們注意到,這兩個數字都創下了歷史新高。從歷史上看,日本公司支付給股東的總回報一直與它們用於融資的稅後利潤密切相關。然而,於2022財政年度,股東總回報派息率為55.4%,顯著高於2007財政年度(46.5%)及2018財政年度(47.3%)股東總回報的日元絕對值先前高峰時觀察到的比率。看來,日本公司在獎勵股東方面已經變得更加積極主動。

對比日本與美國股市的差異,野村強調,核心在於美國市場更注重「股東價值」。

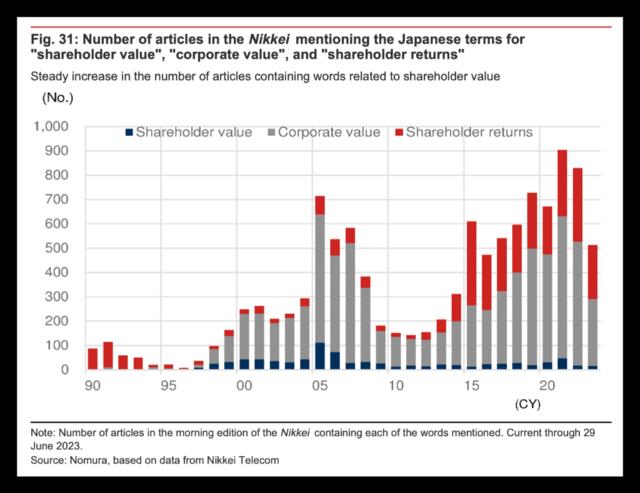

下圖是日經新聞中使用「股東價值」、「企業價值」、「股東回報」等詞的頻率。可以看到,相關概念在日本的流行度正不斷提高。

野村認為,這是因為:

我們特別指出了三個正在發揮作用的發展動態:

(1)股權結構的變化;

(2)激進投資者的崛起;

(3)國家政府和證券交易所採取的措施。

在這些因素中,前兩個因素與20世紀80年代美國股市的表現不謀而合,而第三個因素則是日本當前的特殊情況。