魔鬼在我們的耳邊輕言細語。它在教我們經濟學。在歌德的《浮士德》中,皇帝遇到了財政虧空,魔鬼梅菲斯特出了一招。它誘使皇帝發行紙幣,謊稱有足夠的金銀財寶埋在地下,可作儲備。它說:「這種紙幣,代替黃金和珍珠,非常便利,能使人心中有數。」不可思議是,奇蹟發生了,原來死氣沉沉的城市,如今熙熙攘攘,生機勃勃。紙幣「不脛而走,無法收回;它像電掣般飛馳,四處散開。」

貨幣和金融蘊含着巨大的魔力。它們是我們從瓶子中釋放出來的,聽我們的召喚而來,成為我們的奴僕。一旦失去控制,貨幣和金融又將恣意肆虐,把災難帶到人間。英格蘭銀行前任行長默文·金說:「把金融鍊金術作為金融體系的基礎,表明這個社會不甚理性。」

默文·金是經歷了全球金融風暴的船長之一,他的新書《金融鍊金術的終結》是一本對全球金融危機的反思之作。坊間關於全球金融危機的書籍已經很多了,尤其是在危機期間擔任財政金融高官的大人物,幾乎都寫了自己的回憶錄。在默文·金看來,這些書的副標題大多可以寫成:我是怎麼拯救這個世界的。《金融鍊金術的終結》與眾不同的地方是,此書對貨幣金融理論進行了深刻的批判,這是一本能夠引發經濟學革命的書。

什麼是金融鍊金術?人們相信紙幣能夠保存並隨時兌換成購買力,人們相信存在銀行里的錢隨時能夠提現。這是一種無中生有、點石成金的鍊金術。金融鍊金術的基礎是人們對貨幣金融的信任,但這一基礎卻異常脆弱。正如《倫巴第街》的作者沃爾特·白哲特所說的:「我們的金融系統所獨有的精髓就在於人與人之間空前信任。可如果這種信任因為潛在因素而被削弱,那一件小事就能挫傷互信,一件大事便幾乎能摧毀它。」

維持幣值的穩定是一件非常艱難的事情。歷史上不乏惡性通貨膨脹的案例。20世紀20年代德國的惡性通貨膨脹在很大程度上助長了納粹極端勢力的興起。很多發展中國家都曾經遭受惡性通貨膨脹的肆虐。整個20世紀,幾乎就是一部通貨膨脹的歷史。

保證銀行體系平穩運轉也極其困難。當我們把錢存進銀行之後,這些錢不是安安靜靜地待在保險柜里,銀行必須把錢貸款出去。當銀行把錢貸款出去之後,原來的存款就變成了期限更長、風險更高的資產。除非工廠、機器設備、住宅和辦公室能夠在瞬間轉化為現金,除非在任何一個時點,都只有一小部分儲戶到銀行提取現金,否則,我們對銀行的信任不過是一種盲信。

而維持幣值穩定、保持銀行體系平穩運轉,又是至關重要的。我們之所以需要貨幣,並不僅僅是為了方便交易,更重要的是為了應對未來的不確定性。這就需要貨幣能夠保存並在未來兌現購買力。遺憾的是,貨幣並不能如我們所願,不折不扣地完成這一使命。

這是因為未來充滿了不確定性,從本質上講是不可預測的,而這恰恰是經濟學的盲點。具有諷刺意義的是,隨着經濟學研究越來越精細,對貨幣的討論反而越來越少。正如經濟學家弗蘭克·哈恩(Frank Hahn)說的,最完善的經濟學模型中沒有貨幣的容身之處。經濟學教科書里用瓦爾拉斯一般均衡理論刻畫市場經濟體系。在瓦爾拉斯的一般均衡體系中,市場處處出清,貨幣這種交易媒介可有可無。但這一模型有着極為苛刻的假設條件,你必須假定,從你一出生,就能看清到死亡的那一天的所有的潛在的交易需求;你必須假定,你同時也能能夠看到所有的其他人從出生到死亡的所有的潛在交易需求。你就是別人,別人就是你,在經濟學理論中,你們都是代表性的理性人,你們都能做出最優的選擇。於是,市場價格毫無遺漏地反映出了所有的供給和需求。

可惜現實並非如此。我們怎麼才能預測出50年之後的石油價格呢?除了石油的現貨市場,你還需要石油的期貨市場,但石油的期貨價格和未來的真實價格很可能相差極大,因為它漏掉了很多關於供給和需求的信息。比如,航空公司需要買燃油,它們是石油市場上的大客戶。但是,航空公司能不能知道未來五十年需要購買多少石油呢?理論上講,這需要一個機票的期貨市場。但為什麼沒有機票的期貨市場呢?因為沒有人能夠預測未來的哪一天需要坐飛機去哪裏。再完美的市場也不可能為未來的不確定性定價,因此家庭和企業無法通過市場協調其未來的支出計劃。家庭和企業面臨的既不是「硬預算約束」,也不是「軟預算約束」,而是「模糊預算約束」。人們易於在盲目的樂觀和盲目的悲觀之間游移,很可能出現需求不足或需求過度。

在默文·金看來,由此帶來的全球消費和儲蓄的失衡,乃是導致金融危機的最根本因素。人們不知道自己的未來收入到底有多少,因此很難確定消費的上限,由此導致家庭的消費行為可能長期偏離可持續的水平。在全球金融危機之前,出現了全球化的高潮。中國、印度、俄羅斯打開國門,加入全球分工,為全球化而生產的工人數量急劇暴增,全球貿易涌流,由此導致發達國家的物價水平被壓低,利率持續保持在超低的水平。中國和德國是消費不足的典型,而美國則是消費過度的代表。

低利率導致資產價格上漲、債務壓力增加。當利率過低的時候,金融機構和投資者開始追逐更高的收益率,人們稱之為「打着燈籠找收益」。為此,銀行不斷創造越來越複雜的金融產品。當銀行向企業發放貸款的時候,會受到企業希望借入款項的總額限制,但是金融衍生品並不反映實體經濟活動,大多數衍生品的買賣都是大型銀行和對沖基金之間的對手交易,其交易規模沒有任何限制,風險敞口的規模沒有上限,潛在的損失也沒有上限。當次貸危機剛剛爆發的時候,各國央行並不覺得這是一件了不起的事情。次貸存量總額大約1萬億美元,互聯網泡沫的體量比次貸要高出8倍。然而,他們都看走眼了。根據次級貸款創造出來的衍生產品規模要大得多。這好比廣場上兩個老頭在下棋,誰贏了誰得10塊錢,但他們的後面圍了一大堆有錢而無聊的看客,他們為誰能贏棋下注,賭注遠遠超過最初的10塊錢。

與此同時,銀行的槓桿率越來越高。銀行原本依靠自有資金開展借貸,但如今越來越不依賴自有資金,而是使用槓桿資金進行借貸。誰不這樣做,就會被激烈的競爭淘汰出局。這進一步加劇了銀行的期限錯配:負債的期限越來越短,資產的期限越來越長。批發融資的另一個後果是導致各大銀行成了一根繩子上的螞蚱,大家相互交織在一起,只要一家出了問題,很快就會連累整個體系。在過去二三十年,全球銀行業的規模、集中度和風險度都有了令人難以置信的增長,不僅「大到不能倒」(too big to fail),而且「緊密到不能倒」(too connected to fail)。

亡羊補牢,猶未晚也。但我們找到了防範下一次金融危機的辦法了嗎?

全球金融危機之後,各國都在加強對金融機構的監管。一個流行的思路就是要求銀行提高資本充足率。這需要計算出風險加權資本充足率,即按照資產的風險程度不同,給它們不同的打分,最後加權得出安全資產的數量。這一方法不僅繁瑣複雜,而且易於誤導。我們如何判斷各類資產的風險程度呢?只能靠歷史經驗。但我們何以能夠斷言今天看似安全的資產,到明天不會出問題呢?

在這次全球金融危機中,英國有一家百年老店,即北岩銀行,遭到擠兌而破產。如果計算風險加權資本充足率,北岩銀行在英國各大銀行中是最高的,高到它都想把錢借給別人用,但出問題的恰恰是北岩銀行。這是因為,根據歷史經驗,住房抵押貸款一直被視為高度安全的資產,北岩銀行的主要業務就是發放住房抵押貸款。默文·金建議,簡單直觀的指標才是更有效的,與其看風險加權資本充足率,不如看槓桿率。槓桿率是指資本相對於未加權的總資產的比例,這一指標看似粗疏,但卻更為準確。若看槓桿率,當時北岩銀行的槓桿率已經高達60-80倍,理當引起監管者的關注。默文·金的這一建議,背後的方法論是,不要妄想準確地計算未來的不確定性,不要認為有了精巧的模型計算結果就萬事大吉,而是要更加謙卑,看大局、重視經驗和常識。

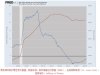

為什麼全球金融危機已經過去了將近十年,世界經濟仍然疲弱無力?因為全球失衡抑制了需求的增長,而全球失衡是長期積累形成的,難以在短期內自發地解決。當前的異常寬鬆的貨幣政策,陷入了進退兩難的困境。從短期來看,利率並未低到能夠刺激經濟增長,但從長期來看,利率又沒有高到促使人們回歸到正常的消費、儲蓄軌道。凱恩斯還是對的,一個社會對流動性的需求會忽漲忽跌。當經濟衰退的時候,對流動性的需求過高,央行進一步注入的資金很快就被囤積起來,我們已經掉進了利率陷阱。在這種情況下,利率降低未必促使人們將未來的消費提前到當下,相反,人們可能會變得更加焦慮,並降低對未來經濟前景的預期,由此導致投資下降。

我們用來解決當前困境的很多政策,實際上是在給未來挖一個大坑。可以設想,超低利率條件下債務水平仍然會不斷地增加,但到了央行加息的那一天,債務違約的定時炸彈就會被引爆。當然,這可能會為經濟重啟創造良好的條件,但同樣有可能的是,世界經濟會二度陷入金融危機的泥沼。同樣能夠想像,超低利率導致房價提高,未來一代年輕人要被迫比上一代借更多的錢,債務負擔會更重,代際之間的矛盾、貧富之間的矛盾將日益突出。貨幣本是一種「社會契約」,一旦這種契約無非兌現,勢必引發更為嚴重的社會問題。

什麼時候才會爆發這些危機呢?我們並不知道。默文·金談到,金融危機的第一規律是:不可持續的發展勢頭持續的時間可能超過任何人的預期;金融危機的第二規律是:當不可持續的發展勢頭走向破滅的時候,其發生的速度也遠遠超過人們的預期。

正是因為如此,我們明知道正走在一條錯誤的道路上,卻仍然不願意停步,或是換到另一條道路上。默文·金憂心忡忡地指出,我們當前的時代很像兩次世界大戰之間的時局。舊的規則已經失效,各國之間的互信已經打碎,前方的航道到處是暗礁,但舵手們卻猶豫遲疑,指望矇混過關,或是奇蹟發生。《大衛·科波菲爾》中有個米考伯先生,屢次失敗,負債纍纍,但卻總是幻想命運女神的垂青。就在要被關進債務監獄的時候,他還向大衛借錢買酒,喝了酒就高興起來。

魔鬼並沒有離開我們。我們和金融魔鬼在未來還有一個約會。

(註:本文是作者為默文·金的《金融鍊金術的終結》一書中文版寫的序言。本文僅代表作者個人觀點。)