投資理財雖然是個專業活,但搞得越複雜,風險就越不可控。簡單的來講,人民幣貶值無非兩個影響,一個是物價會漲,另一個是現金資產會縮水。在現有條件下,中國投資者如何應對人民幣貶值呢?

人民幣匯率在岸和離岸均跌破6.86,市場對人民幣匯率的波動雖有所預期,但也並非十分淡定。2014年初至今,人民幣對美元匯率已下跌14%,目前已回到了2010年重啟匯改之時(2008年金融危機後匯改基本停止,直到2010年5月)。這也意味着自2005年啟動匯改以來,人民幣徹底擺脫了單邊升值的預期。

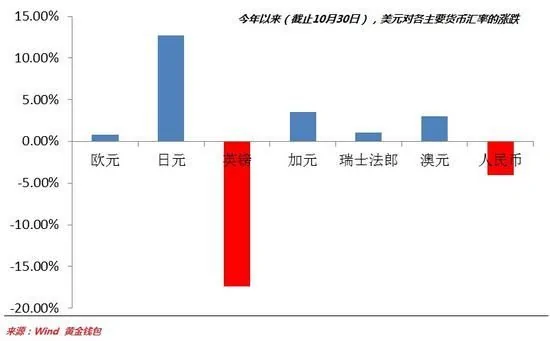

這輪匯率大調整,除了中國經濟增速放緩、人民幣和美元息差收窄、全球資本回流美國、中國外匯儲備持續減少等大的背景,近幾日人民幣匯率的加速貶值,主要原因是美國大選引起的美元避險需求重燃,美元指數再次突破100關口,達到了去年末美聯儲啟動加息之前的水平。全球金融市場波動加劇,人民幣匯率受壓跟國際大宗商品市場的調整,以及其他非美貨幣的波動沒有太大的區別,都屬於美元走強引起的震盪。

近兩年來,人民幣匯率雖然持續走低,但政策層面實際上並未加強管制,很多投資者在此期間完成了海外資產的佈局,包括換匯、購買海外保險、配置海外房產和基金、持有外幣計價的證券等等,但在此過程中,一些投資者並沒有獲得更好的投資收益,反而因羊群效應,導致部分投資者盲目換匯,在購買海外資產的過程中,缺少專業指導,被坑、被騙等狀況也時有發生。

近期以來政策層面開始加強監控,很多民眾的集中換匯以及群體性購買「海外」保險等開始受到限制。未來投資者需要進入到類似「滬港通」、「深港通」、「滬倫通」等現有和計劃開設的投資渠道;尤其是對QDII(合格境內機構投資者)的需求量會持續增大,但目前產品和額度都受限,保險系QDII、基金系QDII、銀行系QDII都存在不同程度的天花板,投資者需要在國內資產市場另尋出路。

投資理財雖然是個專業活,但搞得越複雜,風險就越不可控。簡單的來講,人民幣貶值無非兩個影響,一個是物價會漲,另一個是現金資產會縮水。在現有條件下,中國投資者如何應對人民幣貶值呢?

一、提前消費、負債消費

這個提前消費,不僅僅是進口產品,目前中國的通脹指數已經開始上升,國內很多商品的新一輪漲價潮或不可避免,只是幅度方面不太好預測。對於消費者來說,持續下降的利率降低了負債成本,原計劃明年買的東西,今年可以先買;原計劃明年出國旅遊/深造/探親的,今年先去;所有消費和出國計劃可以適當提前。

當然,這種漲價潮不可能覆蓋到每一個商品,品牌性產品的漲價幅度可能會更高,比如高端白酒等已經開始漲價。尤其是很多奢侈品牌一旦調價之後,就很難再回來了。如果購買一些中高端的奢侈品,說不定還能達到保值增值的效果。

二、持有多種外幣,包括比特幣等

人民幣對美元匯率的貶值,並不代表美元對其他貨幣升值,也不代表美元會一直走強。上一次美國共和黨執政期間(小布殊時期),美元連續下跌了接近8年;國內很多投資者沒有經歷過美元的大熊市,思想當中總認為拿着美元總比人民幣強,這是一種很危險的認識,因此需要更全面的做好風險管理。

今年以來,日元、加元、瑞郎、澳元等對美元都是升值的,持有多種外幣,或者說買入更多品類的外幣資產,本身就形成了一個風險對沖,不至於在美元出現回調的時候,不知所措。

外匯市場的可預期性是最低的,因為各國政府時不時就會出來干預,所以提高風險管理意識是最關鍵的。實際上從國際市場一些歷史數據看,成功的投資者,80%以上的利潤來自於策略和風險管理,而不是簡單的判斷趨勢。投資者對自身投資能力的認知水平,實際上比市場本身的風險更重要。

另外,中國很多投資者風險偏好較強(賭性較強),實際上也可以介入一些電子貨幣,類似比特幣一類的資產,對沖人民幣貶值是一方面,更主要的是可以期待一份「驚喜」,切記投入資金不要太大。

三、買入指數基金

五個多月前我寫過一篇分析,題目是「確實有接近零風險的投資組合」,其中建議投資者同時買入滬深300指數基金和黃金(兩者之間可以形成優勢互補和風險對沖),當時滬深300指數只有3040點,目前是3430點,上漲了13%。

很多投資者對中國股市比較牴觸,但從長遠看,中國擁有強大的消費基礎,這些消費帶來的利潤和價值最終會被更多的大企業所分享。你可以不會選股,看不懂周期,但一些吸納了國內最優秀上市企業的指數從長遠看一定是上漲的。買入指數基金其收益不會驚人,但其預期性收益要強過貨幣基金、債券等固定收益類市場,跑贏人民幣貶值速度也是大概率事件。

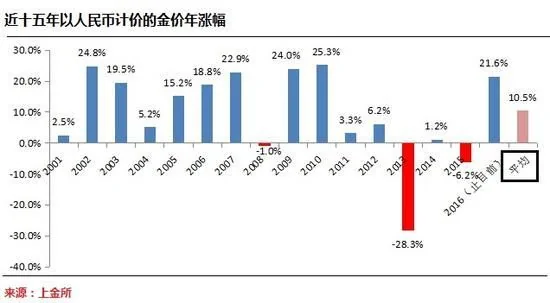

四、持有黃金

近期金價的大跌衝擊了投資者的信心,實際上跟風險資產的波動相比,黃金價格的波動普通投資者完全可以承受,金價日漲跌超過5%的行情不足1%。近十多年來,黃金以其優異的表現,給長線投資者遞交了一份近乎完美的答案。在過去十五年中,以人民幣計價的黃金價格年平均以10%的速度上漲。其中除了2008年、2013年和2015年,黃金價格的上漲幾乎沒有受到太大的阻力。

黃金擁有金融和貨幣屬性,供給量天然受限,其價格在某一階段之內會有調整,但歷史上沒有任何一種主權信用貨幣的購買力能夠跟黃金相提並論,美元作為全球最具競爭力的國際儲備貨幣,四十多年來,對黃金貶值了超過30倍。持有部分以人民幣計價的黃金資產,在應對人民幣匯率波動方面,不失為一種安全性更高的選擇。

結語:

如果站在更長遠的角度看,中國民眾的財富總量和投資意識在逐步加強,所持有的資產應該擴展到全球市場。日本目前是全球最大的海外資產持有國,主要的原因就是當年日本放開了民眾的海外投資限制,使得日本在國內經濟停滯的二十多年裏,海外財富的增長對沖了國內資產收益的下滑,日本民眾的財富穩定性和安全性實際更高了,反過來給日本的傳統製造業、醫療服務、科學研究等提供了非常好的基礎和保障。這一點值得當前的中國學習。

(作者為財經專欄作家)