圖:美原油06合約價格走勢。

今天投資圈被中行原油寶多頭投資者抄底失敗倒欠銀行錢的事情炸了鍋。

事件大致的情況是:

有部分前期看多原油價格的投資者,通過中國銀行的原油寶產品投資國際油價。這部分投資者在他們認為的低價「抄底」。而後,在4月20日晚,美國原油05合約出現負值結算價後,這部分投資者不但虧掉了本金,還面臨倒欠銀行錢的情況。

「倒欠」是怎麼一個機制呢?很簡單,比如你花100塊錢投資一個產品,這個產品的價格就是100塊。後來該產品的價格大幅下跌,跌到了0,這時你的賬戶投資就虧光,也跟着變為0。這是絕大部分投資者,能思考到的極限。

然而,如果這個產品的價格繼續下跌,跌到了-100比如,那麼你持有的這個產品,就值-100,換句話說,你就倒欠100塊。這種直觀的算術還是非常好理解的。人們感到疑惑的,只是因為現實世界當中,商品的價格跌到負數,是非常罕見的。

但在此次美原油交易中,我們已經解釋了,由於高額的存儲成本,如果你買它進入交割,將耗費巨大的交易成本來接貨,這種交易成本就包括了倉儲和運輸等成本以及你倒掉的話面臨的環保罰款成本。負數價格,即是這些成本的體現。

換句話說,你如果手頭有油,你免費送人還不行,因為人家要運輸和存儲,這是很難的事情當下來看。因此你得補貼給交易對手,對手才可能接貨。這就是負數價格的含義。

2

其實,在金融市場裏,尤其是在期貨交易當中,倒欠經紀商錢,也並非那麼罕見。只是一般的大眾投資者因為非常少接觸期貨交易,對其交易機制並不熟悉,因此會感到非常驚訝。

在期貨交易當中,有個專業名詞叫「穿倉」,它指的就是投資者賬戶資金在全部虧損完畢之後,依然無法彌補價格變動帶來的損失。此時,經紀商也就是期貨公司,將依法發起對投資者的追償,投資者也有義務補足這部分款項。

成熟的期貨市場的交易員,對此都當常識來看。這波原油下跌,的確存在多頭投資者穿倉,進而向期貨公司補交保證金的情況。

那麼為什麼期貨市場裏,大家倒欠錢,沒有今天原油寶這個新聞這麼爆炸呢?原因我認為在於以下幾點:

1)期貨市場的交易者,本身整體更為專業,對風險和交易規則更為熟悉。

2)期貨市場相對銀行的投資產品,本身顯得更為「小眾」,事件本身受關注度低。

3)人們對銀行的一些先入為主的偏見,似乎認為銀行就代表「沒風險」或者至少「低風險」,所以一旦出大事,就大家難以接受。

3

目前,市場對中行罵聲一片。集中批判的點在於:

1)中行的產品設計規則,存在重大漏洞。

#FormatIframeID_0#

2)中行沒有起到風險控制作用,20%的保證金強平水平形同虛設。

3)為什麼工行同類型產品避免了這個情況?更彰顯中行的問題。

為了研究清楚以上幾個問題,我特意找來了兩家銀行對應產品的產品合同,產品規則,說明書,詳細研究了一番。

研究的基本結論如下:

1)按照合同約定,中行的確有權向部分「穿倉」的投資者追償保證金。

2)在風險控制上,中行的產品設計,的確存在未考慮非常極端的黑天鵝情況。

3)有關20%的警戒線,沒有證據表明中行沒有採取強平措施。更大可能是,由於市場流動性喪失,強平失敗。

4)中行和工行的產品設計,各有優劣,並不能簡單說工行的更優。

5)罵聲都來自多頭或者多頭思維,如果站在空頭的層面,結論則完全相反。

4

以下,我貼幾張相關產品的說明書來解釋上面的結論。

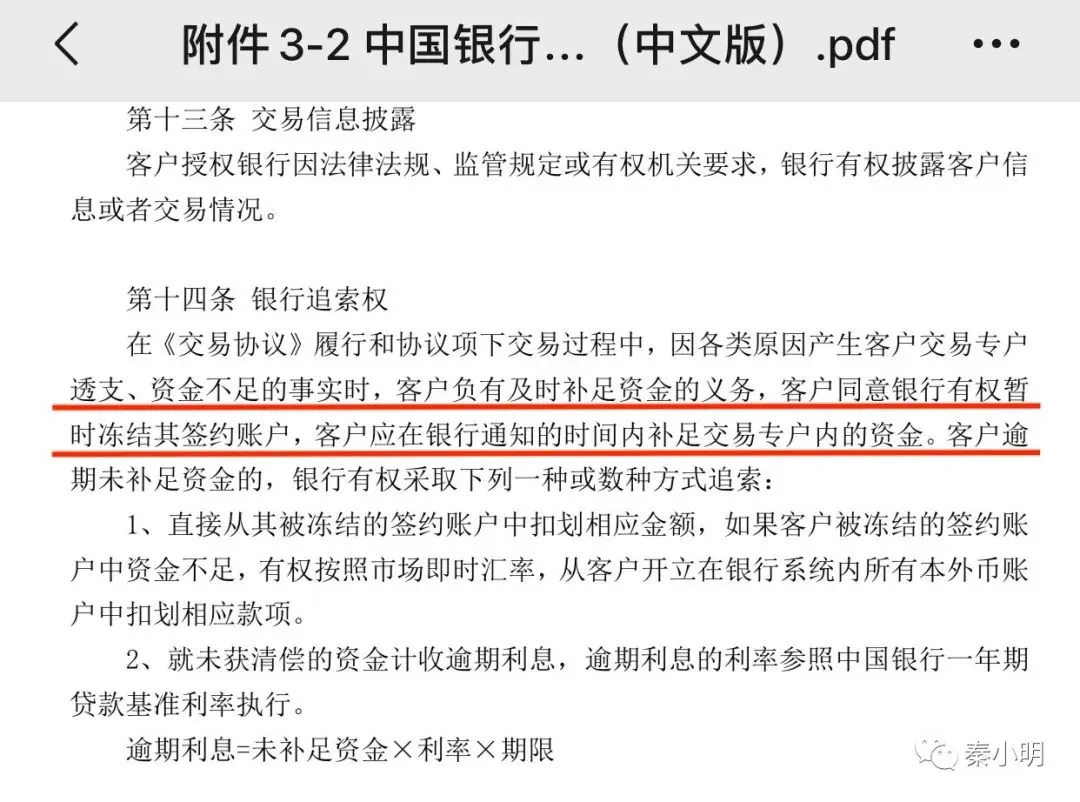

第一是,關於銀行對「穿倉」賬戶的追索權。

在中行原油寶適用的《中國銀行股份有限公司個人賬戶商品業務交易協議》當中,對於銀行的追索權,有明確的規定:

如果不及時補交相關資金,還會出現逾期利息的問題,不排除與個人徵信也可能產生關聯。

第二是,關於產品「展期」的問題。

這其實是本次事件的核心,也是網上很多人罵的關鍵所在。關於展期,人們有以下疑惑:

1)為什麼中行要等到最後時刻才行動?提前移倉到6月不就完事了嗎?

2)為什麼工行可以提前完成展期,中行不能?現成的作業不會抄?

首先要明確的是,在中行也好,工行也罷,投資原油產品的投資者,完全應該知悉:

他們可以自行決定在某一階段自主選擇時間進行移倉換月。這就像期貨市場的投資者,在面臨合約即將到期的階段,都完全可以自己選擇在到期前的某一天自行展期。

在某個合約結束交易前,理論上,平台沒有權力代替客戶自動展期的。

打個簡單比方,如果小明買了中行美國原油06合約的原油寶,最後的交易日是5月18日。那麼,在這個交易日前,我可以自由選擇在5月5日,10日,13日,任何一個時間,進行展期操作。

但中行並沒有這個權力,除非到了合約到期最後交易日,我賬戶仍然沒有操作,那麼中行才會介入幫我強制展期(或者結算,投資者可以自行選擇)。

這樣的邏輯,其實對任何機構都適用。中行如此,工行亦如此。

道理很簡單,如果機構可以根據它們的立場,隨時為客戶操作展期,那如果提前展期了,後續我能賺更多,這潛在的損失,它們能承擔嗎?很顯然不能。因此,平台在替代客戶強制展期的選擇上,只能是合約的最後交易日。

因此,合約的最後交易日,就是這個問題的核心了。

從產品的說明書中,可以看到,中行和工行對於掛鈎美國原油的產品,其最後交易日的設定,不盡相同。

中行原油寶各月份合約的最後交易日:

工行的類似產品06合約最後交易日:

可以看出,同樣是20年06月的合約,中行和客戶約定的最後交易日是5月18日,而工行約定的則是5月12日。

換句話說,產品設計上,工行的展期就默認比中行早一些。

至此,就能很好回到以上的兩個疑惑了。

為什麼中行要拖到最後一天才展期?

這是產品合同里寫好的,以前也都是這麼做的。不到最後交易日,中行哪來的權力操作客戶的賬戶?

為什麼中行不抄工行的作業?

同理,這是兩家公司產品設計的不同,約定不同,自然各自按照自己與客戶的合同執行。何來抄作業一說?

第三,關於風控的問題。

事實上,在4月20日,美國原油05合約出現負值之前,工行在本月14日將客戶的05合約轉至06,當時也在小範圍遭受了質疑。

因為當時也面臨轉換後頭寸的損失,因為06合約價格相較於05貴不少,這樣同樣的資金,換到06上,你的倉位數量就變少了。不少投資者認為,如果再等幾天,兩個合約的價差縮小了呢,換倉的頭寸損失也就可能沒那麼大。

當然,事後來看,這種提前移倉,保護了多頭。兩個合約的價差不但沒縮小,還創造了歷史記錄。但空頭的潛在損失呢?怎麼沒人說。

以上保護多頭的操作,並不代表工行人為主觀上預判了後續05合約的暴跌,它也只是按照合同約定辦事而已。只是客觀的結果,幫助多頭避免了損失。

中行的產品設計上,就完全對接了NYMEX(紐約商品交易所)對於美國原油各個月份的最後交易日的規定。從邏輯上,這種設計實際上更能與國際油價市場無縫對接,使得投資者在美國原油到期前,可以充分自主地選擇何時移倉。

簡單來說,比如美國原油05合約在NYMEX的最後交易日是4月21日,工行選擇在4月14日結束該合約對應的工行原油投資產品的交易,這後面一周的波動,投資者就人為的被隔斷了,這其實並不是很科學。也就是國外的標的產品還在交易,工行的卻不能交易了。

而中行選擇了完全追隨NYMEX的到期日的產品設計思路,邏輯上其實更科學,給了投資者更大的自主選擇權。

但客觀上,在期貨產品臨近最後交易日,交割月期間,價格的確更容易出現大幅波動。工行選擇了直接隔斷這種波動,而中行則選擇交由客戶自主處理。

在未出現負值這種百年難遇的極端黑天鵝情況下,很明顯中行的產品設計更符合市場邏輯。但在最近的波動下,工行的設計,客觀上保護了多頭投資者的利益。

因此,一定要對比兩家誰做得更好,我認為不能妄下斷論。但中行在產品設計上,應該考慮到更多極端場景,增加產品對不同程度風險的彈性,卻是不能迴避的事實。

第四,是角度的問題。

大家說穿倉的,其實都是站在多頭的角度。但如果換個角度,你是空頭呢?是不是在中行的現有產品設計框架下,賺得盆滿缽滿?

在成熟的金融市場,多頭空頭沒有任何道德上的分別。不是說看多就更具有道德優勢,看空就是不好的。最終大家都只為自己的交易結果負責。

5

最後幾點我的感受:

1)人只能賺認知範圍之內的錢。

這個話強調一萬遍也並不過分,雖然我已經說了好多次了。這次所謂的「抄底」,很多人根本就不懂原油,連WTI Brent這些名詞都不懂,就覺得跌了很多,應該抄底了。你問他什麼叫「跌得多」,為什麼?他根本答不出來。

投資交易全憑感覺一股腦兒上頭就去瞎搞的,這次有工行這種制度設計僥倖幫你逃過一劫,下次早晚也得栽跟頭。自己對自己的錢不負責的人,全憑感覺和情緒亂搞的人,虧錢是必然的,也不太值得同情。

2)抄底有風險,入場需謹慎。

最近一大段時間,因為國際金融市場大跌為主,總有人時刻都在喊着抄底。當然有人抄到了,也有很多人沒有抄到。抄沒抄到不是重點,重點是要問問自己:

為什麼抄底?抄到不是底怎麼辦?背後的邏輯和規則是什麼?

3)仔細閱讀合同很重要,不要讓懶惰成為藉口。

我相信,90%的原油寶投資者沒有在簽協議前,認真讀過產品合同和說明書。我也相信,90%的網上亂罵的人,根本沒研究過這些東西。

最後出了問題,就去拉橫幅,這跟買了房房價跌了就打砸售樓部的流氓行徑有什麼區別?

都是成年人了,要懂得合法合理地行動。既然之前偷了懶,就得為自己的行為結果負責。