01

炸雷

最近債務違約的消息多到目不暇接。

上周中信資管的小夥伴在朋友圈裏直接吐槽合作方國海富蘭克林,金融民工們都在刷屏。

中信資管是這麼說的:「定製了兩隻打新基金,由於國海富蘭克林沒有遵守CD+股票策略,偷偷藏了一隻即將違約的債券,違約之後派總經理演苦情戲阻止贖回。」

國海富蘭克林隨後就否認此事,聲稱不排除法律手段解決此事。

兩家吵得不可開交,據說「一隻即將違約的債券」是導致雙方矛盾的導火索。

國富新增長的2017年年報顯示,前五大債券持倉第一席即為「16凱迪02」,持有13萬張,當時的公允價值為1252萬元,占基金淨資產的8.13%。雖然其在今年一季報的前五大債券持倉中並沒有出現,但對比近日淨值表現,基本可以推斷出基金並未清倉「16凱迪02」。

凱迪生態原名凱迪電力,老股民都記得好幾年前生物質能概念搞起來這個股炒過好幾輪,但是當時就被質疑只是搞概念,生物質發電投入大盈利能力弱是費力不討好,還很有可能虧損。

5月7日,凱迪生態發佈公告稱,其發行的「11凱迪MTN1」違約。除此之外還有很多別的債券沒到期,事發後中誠信將凱迪生態主體信用等級由AA下調至C,將「16凱迪01」、「16凱迪02」及「16凱迪03」的債項信用等級由AA下調至C。

中證估值數據顯示,「16凱迪02」到期收益率109.8%,「16凱迪03」到期收益率330.7%,「11凱迪債」收益率417%。

這回基金爸爸們持有所有的凱迪發的債券公允價值都要縮水,所以有業務合作的小夥伴着急也正常。

02

中槍的基金不是只有中信一家,還有華商基金的華商雙債A000463,過去五個月,這個產品持續下跌,跌幅超過20%:

這家可是公募基金,公開信息不少,風險控制按說也很嚴格,打開看看裏面的持倉,首先是股票:

這幾隻裏面有一半都挺熟,幾隻醫藥股最近是連續上漲的,其他幾隻股也沒有出現大幅砸盤。

雙債基金嘛,另一部分就是債券了,看看持倉:

這幾個債好像都不樂觀。

●持倉數量最多的華信債市值將近1.5個億,違約了;

●持倉第五的凱迪債也違約了;

這還只是已經炸完了的雷。

●持倉量第二的「17現牧01」,已經在交易所停了:

●持倉量第四的「15玉皇化工MTN001」是山東玉皇化工有限公司發行的,然而這家公司2017年的年報和18年一季度報居然延遲披露了,現在還沒有出來。

這家公司的一個債:15玉皇01在12月出現過一次大跌的事件,最大跌幅超過12%。

玉皇化工的其他負面新聞也不少,有涉貪腐案,有被列為失信人執行名單,還有因為在霧霾嚴重期滿負荷生產受到的環保罰款,種種問題。

華商的這款產品真是悲情。

03

這只是近期違約潮的一個焦點。

今年剛過去四個多月,已有共計20隻債券出現違約,涉及上市公司一共11家,包括四川煤炭、大連機床、丹東港、億陽集團、中城建、神霧環保、富貴鳥、春和集團、中安消、盛運環保、凱迪生態等,涉及金額合計高逾130餘億元。

多家公募基金中招,對很多機構、個人的投資收益影響巨大。

為什麼會出現這種情況?

▌❶這些違約裏面很大一個原因就是公司發債擴張搞得太激進。

比如說中消安。*ST中安的前身是CSST(中國安防技術有限公司),由九鼎集團前高管塗國身於2005年創辦,並於2007年成為首家在紐交所上市的中國安防企業,5年後在美退市,2015年借殼回歸A股。公司在美國上市期間,就瘋狂地買買買到處搞併購,而且都是現金收購,但是瘋狂買買買之後業績沒有顯著增長,和這些新資產的承諾完全不匹配。並且今年一月份還因涉嫌15億造假、虛增資產收入等,被監管處罰。

▌❷除了激進之外,還有些原因就是行業或者經濟的問題,名單中有幾家東北的企業,東北經濟起不來天下皆知,然後拋開地域,煤炭基建港口這幾個行業其實近幾年都是低迷狀態,供給側改革和環保限產讓煤炭價格上漲,也是建立在很多企業大幅降低開工率的基礎之上的。所以債務在這個時點就陸續爆發。

▌❸這些表面現象背後,是宏觀局面的大變化。

在貨幣充裕的時代,很多公司習慣了買買買,各種資金通過各種渠道匯聚到這些公司手中,信用擴張得厲害,但實際的資金利用效率不盡如人意,到了今年,以「去槓桿」為代表的資金面變化劇烈,影子銀行失效,銀根趨緊,以前帶新債還舊債的玩法已經不可持續,貓哥在《「資管新規」剛剛,國家出了一份重要文件,100萬億產品受影響,你的錢袋子要看緊了》這篇文章已有論述。

▌❹一般來說,上市企業比一般企業融資渠道更廣,最近連續出現上市公司違約,顯示金融去槓桿、融資渠道收縮對企業資金鍊條的衝擊已開始出現,疊加今年信用債到期壓力較大,未來信用事件有增多的跡象。

04

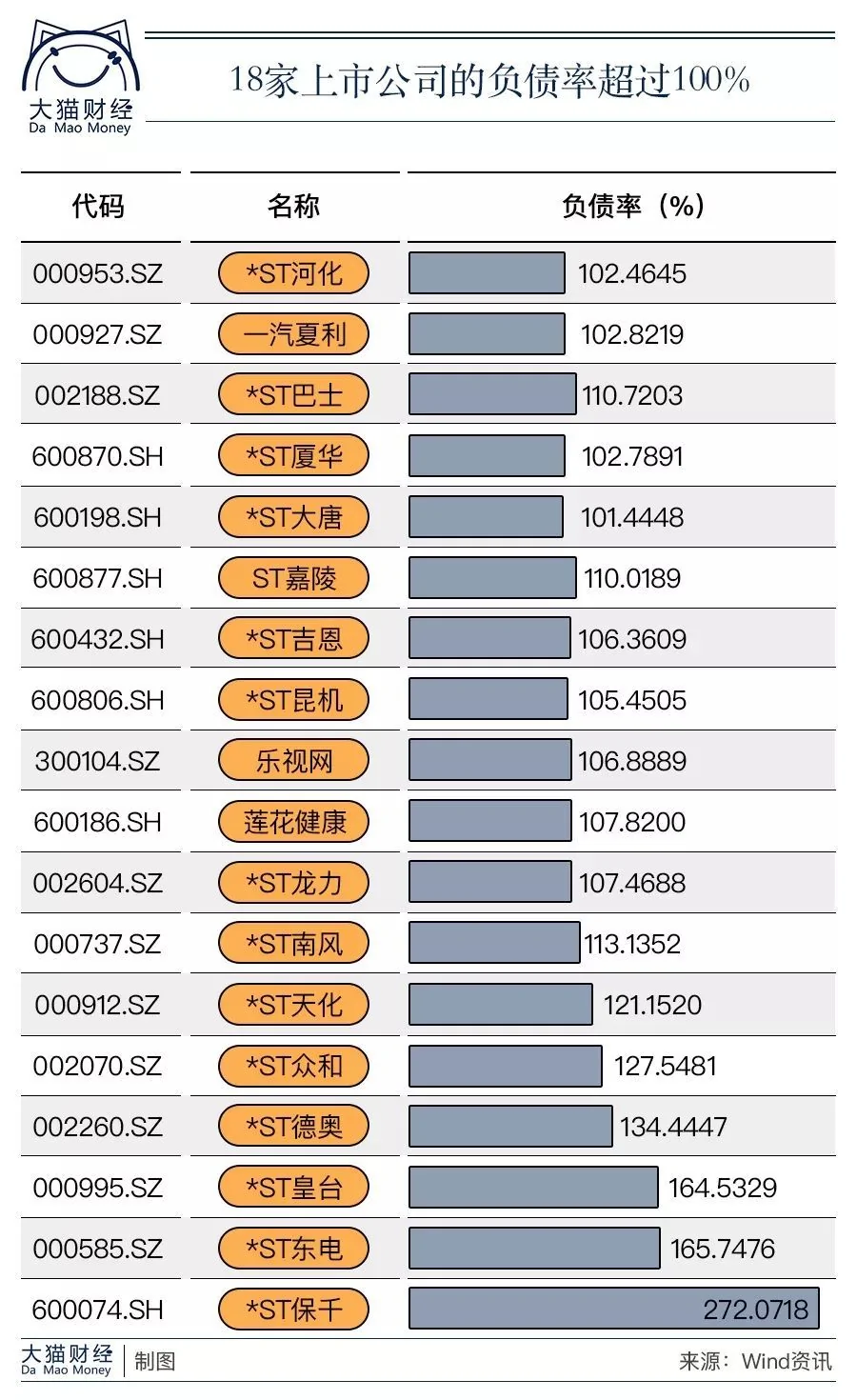

這種風險不得不防,看下當前的A股市場,整體負債率到了一個很高的水平。

Wind數據顯示,今年一季末,多達630家上市公司的負債率超過60%,其中有18家上市公司的負債率超過100%在這之中有15家是ST公司。

負債率最高的上市公司為曾創下連續29個跌停紀錄的*ST保千,負債率高達272%,遙遙領先兩市;其次是*ST東電和*ST皇台,負債率分別為165.7%和164.5%。

從行業看,311家負債率超70%的上市公司主要集中在房地產、公用事業、汽車、化工、機械設備、建築裝飾、商業貿易等行業。

其中,房地產房企的負債率仍然居高不下,很多負債率在80%以上,比如魯商置業、中南建設等負債率超過了90%;大型房企里綠地控股、泰禾集團負債率均超88%。

雖然地產類公司的負債率普遍偏高,但這些公司的大股東們還大量質押股權來融資,像比較有名的泰禾集團,幾乎都質押滿了,股價一旦破位引發平倉,連鎖反應很大。

05

這些債過後是怎麼處理的呢,是不是違約之後就能夠不還了,或者被告破產清算?

從A股相關上市公司債券違約公告中,能看出解決問題的多種方式。

❶從遠興能源大股東博源集團債券違約的處理方式來看,資產管理公司對企業逾期無法兌現債券進行收購是解決問題的途徑之一。

以博源集團兩隻債券違約的處置情況來看,信達資產管理公司基本上完成了對相關債權人手上債券的收購。

❷有些實在是還不上,也可以債轉股

債轉股的動作、轉股方案都可以商量,既可以在到期前就搞定,也可以到無法償還的時候破罐破摔和債主們拉扯。

很多企業大而不能死,尤其是中字頭的幾家央企,虧損或者還不起錢之後肯定要有動作救,所以在一月份中國船舶和二月份中國鋁業都做了債轉股之後,最近中國中鐵也進行了債轉股,降低負債率。

除了這三家,今年還有很多央企可能會債轉股。

2017年10月,國資委總會計師沈瑩在國新辦新聞發佈會上透露,國資委正在積極開展市場化債轉股的探索,已有36家央企有意向開展這項工作,14家企業已經簽署債轉股框架協議,資金規模達4400多億元,18、19年會陸續完成。

債券和股票一樣是一種非常常見的投資品,不過主要的購買者仍舊以機構為主,但個人投資者仍舊可能因此產生虧損,因為你購買的基金產品很多是以債券作為重要的配置的,建議各位檢查下手頭的產品,2018年是投資小年,保住本金是要義。