近來,因為擔心大陸房企違約,投資者開始將房地產商發行的債券賣回給發行人。有評論認為,這將加劇中小型地產開發商所面臨的再融資壓力,甚至出現資金鍊斷裂現象。

據路透社報導,房地產行業是中國負債最沉重的領域之一。國際評級機構惠譽的數據顯示,2018年將有創紀錄規模的可賣回地產債券到期,總計達到2,310億元(人民幣,下同)。2018年還將有1,700億元的債券到期。

由於擔心房地產行業流動性緊張以及利率上升,投資者開始行使海外房地產債券的賣出期權。

上海一家大型資產管理公司的要求匿名的固定收益投資組合經理表示:「因為監管以及對房價的宏觀調控,去年房地產領域不是很好。」如果有機會,投資者「當然」會趕緊賣回這些債券。

報導表示,在此之前,投資者已經開始回售較小型開發商的債券。總部位於河北的榮盛發展發行的四年期債券共有14億元在2017年7月被回售,比債券到期日早兩年。南山控股發行的5億元七年期債券於去年4月份被全部回售,也比到期日提前了兩年。

除了中共調控造成房企銷售業績下滑,以及對樓市限價造成很多開發商利潤下降之外,房企之間的併購也推升了企業債務,造成很多企業面臨兌付困難。

據《中國經營報》2月3日報導,在大陸地產行業集中度愈加明顯的當下,「併購」不僅是中小房企甩賣資產求生的手段,也逐步成為大中型房企儲備「糧草」的方式。

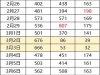

數據服務商Wind資訊的統計顯示,2016年,房地產行業併購案宗數為232宗,涉及金額為4058.98億元,同比上升40.99%;2017年,房地產行業併購案宗數為315宗,涉及金額為3291.28億元,同比微降18.91%;2018年截至1月31日,房地產行業併購案宗數為23宗,涉資495.53億元。

多位行業人士表示,併購是把雙刃劍,頻繁的併購動作無疑會拉高房企的負債。以旭輝控股集團為例,2017年上半年,旭輝合計收購32個項目權益,土地投資額209億元。而根據旭輝控股集團2017半年報,報告期內,旭輝流動負債總額為603.57億元,其中應付賬款以及應計開支、已收物業銷售按金、一年內到期銀行及其它借款對比期初分別增加89億元、72億元及26億元。而非流動負債總額351.88億元,較期初增加近百億元。

億翰智庫研究總監張化東對此表示,近年來,部分大中企業雖然資金鍊趨於緊張,但同時也需要不斷擴大規模,提高市場佔有率,他們主要面臨的是生存壓力。

同策研究院首席分析師張宏偉認為,今年房企面臨的兌付壓力將真正體現出來,因為2016年房企集中加槓桿擴張,借貸資金平均周期兩年,因此,2018年資金到期集中兌付壓力加大。

中原地產首席分析師張大偉表示,近兩年激進拿地的企業,接下來將過得比較難。同時,市場觀察人士認為,部分房企資金兌付壓力逐漸增大,甚至個別房企極有可能出現資金鍊斷裂的風險。

上海一地產開發商稱:「違約的債券發行人將被迫出售資產,然後才有能力償付債券。」房地產市場將迎來整合。