一本人們手中傳遞的美國護照(資料照片)

有人加入,有人離開

美國是接納新移民最多的國家之一。成為美國公民有三種途徑:父母是美國人,子女可以根據親緣關係成為美國公民;出生在美國,可以根據美國法律規定的「出生公民權」成為美國公民;通過在美工作、居住、與美國人結婚等途徑,可以歸化(naturalization)成為美國公民。

根據美國國土安全部的統計,近20年來通過歸化加入美國籍的人數持上升趨勢。從2010年開始,這個數字穩定在每年60萬到80萬人之間。

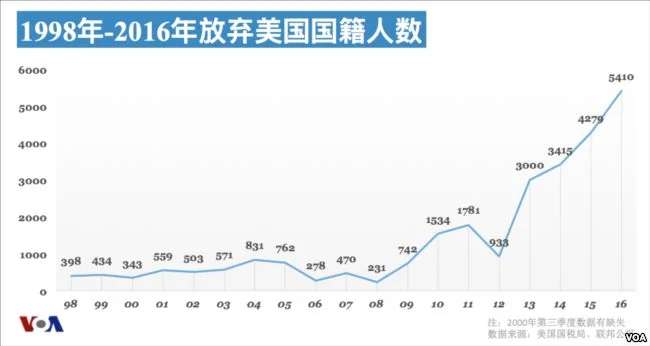

相比之下放棄美籍的仍屬極少數,但棄籍人數確實也在逐年攀升。美國國稅局從1997年起每個季度都會公佈棄籍名單,1998年只有不到400人放棄美國籍,而2016年這個數字已經達到5410人。

1998-2016年放棄美國國籍人數

名人棄籍為避稅?

美國是少數幾個向旅居海外的公民(以及綠卡持有者)徵稅的國家。根據國稅局2016年的規定,住在海外的美國人每年需要自己填寫報稅表格寄給美國國稅局。

放棄美國國籍的不乏名人,其中包括科技公司臉書(Facebook)的聯合創始人愛德華多•薩維林(Eduardo Saverin)。生於巴西的薩維林1998年與家人一起移民美國,2009年起在遷至新加坡居住。2011年在臉書公司上市前夕,薩維林放棄了美國國籍,成為新加坡公民。美媒彭博社和CBS報道稱,放棄美籍可能為薩維林省下了幾千萬美元的資本得利稅。

英國外交大臣、前倫敦市長鮑里斯•約翰遜(Boris Johnson)去年也成了美國棄籍榜上的一員。約翰遜的父母都是英國人,而他本人出生在美國紐約,同時擁有英國和美國國籍。約翰遜在2014年接受美國媒體NPR採訪時表示,他5歲以後就沒有在美國居住過,卻需要向美國繳稅,這讓他覺得難以置信。

約翰遜說:「你能相信嗎?我賣了我在英國的第一套房子,這在英國是不收稅的,但美國卻追着要我繳稅。」

律師:棄籍逃稅並不可行

薩維林、約翰遜和其他名人放棄國籍的例子,似乎讓放棄美籍和逃避繳稅、在海外「藏錢」劃上了等號。但通過放棄國籍來逃避繳稅真的來得這樣簡單嗎?

移民法專家、華盛頓DC的律師事務所維瑟曼•曼奇尼•張(Wasserman,Mancini&Chang)的合伙人張先正並不這樣認為。張先正律師對美國之音說,一個美國公民放棄國籍需要到海外的領事館填寫一張稅表,把所有的稅交待清楚,並不能通過棄籍來免除稅務和財務上的責任。

張律師說:「如果他在美國有房產,每年照樣要交美國的房產稅。如果他繼續在美國賺錢,他就要按照外國人的方式交美國的稅。」

伍德律師事務所(Wood,LLP)的合伙人、稅務法專家羅伯特•伍德(Robert Wood)也認為,近年來美國法律收緊了對富人棄籍避稅的控制,如果一個人的資產超過200萬美元,或者在棄籍前5年每年的稅金超過16萬美元,他在放棄國籍的時候就需要向美國繳納「棄籍稅」——將尚未變現的財產估價並繳納資本得利稅。

富翁逃稅,普通人上兩次稅?

不過伍德律師也表示,美國的稅法雖然嚴格但也不乏漏洞。對於希望放棄美籍的富人而言,稅務專家可以做出縝密的計劃,幫助他們合法減免棄籍稅。

而與此同時,一些生活在海外的「普通」美國人正面對繁瑣的稅務合規一籌莫展。雖然美國法律規定公民在海外的收入有一定的稅收減免,如果在居住地已經上稅,還可以在報美國稅時進行抵扣。但實際上,海外美國人面臨的稅務麻煩卻不只這些。

2010年,美國出台了《海外賬戶稅收遵從法》(Foreign Account Tax Compliance Act),要求海外的銀行和旅居海外的美國公民要向美國政府公佈美國人的賬戶情況,甚至美國人與外籍配偶或生意夥伴的聯合賬戶也要向美國申報。

現在居住在法國和瑞士的經濟諮詢師馬克•鮑曼(Mark Baumann)2014年放棄了美國國籍。他對美國之音說,他從2001年就住在歐洲,卻必須每年向美國國稅局上報他在歐洲收入,甚至是他與妻子和生意夥伴的共享帳戶,這讓他覺得私隱受到侵犯。他說,他並不打算回到美國生活,放棄美籍是為了生活更方便。

住在加拿大的魯斯•弗里伯恩(Ruth Freeborn)也有相似的考量。弗里伯恩2013年接受紐約公共廣播(WNYC)的採訪時表示,她的丈夫是加拿大人,美國稅法要求她每年上報夫妻共同財產,這給她的生活添了很多麻煩。

「不正當的負擔」

美國國會也意識到稅收制度存在的問題。來自紐約的聯邦眾議員卡羅琳•馬龍尼(Carolyn Maloney)2012年對路透社說:「我完全支持出台政策減少稅務造假以及使用海外避稅天堂的行為,但美國政府也不應該給旅居海外的守法公民增添不正當的負擔。」

馬龍尼說,她已向美國財政部提出了這個問題。美國財政部是國稅局的上級部門。

然而一些人認為,海外美國人的稅務合規不僅沒有簡化,反而隨着稅法的變化而日漸複雜。

旨在幫助海外美國人的「海外美國公民」(American Citizens Abroad)組織負責人瑪麗露斯•瑟拉托(Marylouise Serrato)對美國之音表示,由於各國稅法不同,計算方式各異,很多海外美國人仍然面臨着繁瑣的報稅手續和「雙重繳稅」的困境。

瑟拉托還說,很多旅居海外、決定放棄美籍的人其實收入並沒有達到需要向美國上稅的門檻——去年海外美國人年收入在101300美元以下的部分基本不需要上稅——但複雜的報稅手續卻讓他們十分頭痛,還有人因為繁瑣的合規問題而無法保有個人賬戶或從銀行貸款。

瑟拉托認為,一提到放棄國籍就想到逃稅的罪犯是不公平的。她說,許多海外美國人是迫於複雜的稅務合規問題而不得已放棄國籍。她希望美國可以像其他發達國家一樣施行按居住地徵稅的制度,停止向旅居海外的美國人收稅。

瑟拉托說:「現有的稅制很少考慮住在國外的守法公民,他們為美國經濟作了貢獻,生活卻受到複雜的稅務法律影響,這需要改變。」

根據海外美國人協會(Association of Americans Resident Overseas)的統計,目前有800萬美國人旅居國外。