環球金融市場由年初至升一直處於升市,但對於持有滙豐控股及渣打集團的投資者來說,本周依然不太高興。姑勿論個股表現如何,但整體大市實在歌舞昇平中存在不少致命危機,足以「反艇」。大家在追逐升浪的同時必須要繼續小心,尤其是3月15日,歐洲「小國」隨時會觸發連鎖冧市效應,或許現時絕非投資良機。

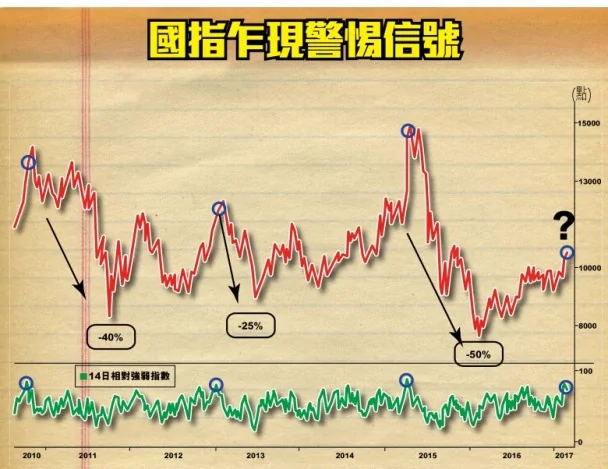

【國指14天RSI帶來惡耗】

港股近期牛氣沖天,投資者趨之若鶩,加碼入市者大有人在,但對於「圖表派」而言,後市可能未必如想像般大升,或反覆一陣就大跌。

今次熱炒的國企指數14天相對強弱指標(RSI)在2月16日升至79.4水平的極接近80水平,創2015年4月「大時代」以來最高,令「圖表派」開始感到憂慮。超過20年從業經驗的Chart Partners Group Ltd董事總經理Thomas Schroeder就曾警告,當14天RSI接近80或以上時,就是時候鎖定利潤了。

回顧歷史,在2010年10月15日,國指RSI曾觸及85.2,隨後指數經歷數日整固後,再上漲4.3%,但在當年11月升上14,000點後見頂,隨之而來就是一輪43%的暴跌,直至2011年10月。

在2015年4月,國指直撲15,000點水平,當時14天RSI高達88水平,之後同樣整固了短時間後再上,結果在5月26日見頂,隨之而來就是一輪約50%的暴跌,直至2016年2月12日。

若歷史重演,今次國指或大幅拖累恆指,最熊或重回18,000點水平,與摩根士丹利本周發表的報告相若。當然,歷史不一定簡單重演,但投資者必須謹慎。(本文附圖)

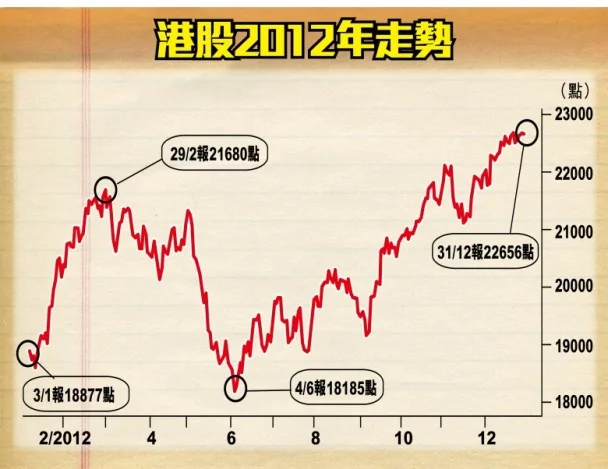

【今年股市走勢似2012年?】

除上述因素外,隨着全球股市上揚,今年不足2個月時間,美國標指已升穿市場平均預期2,364點;港股亦升穿不少市場人士預期的24,000點全年目標。

若翻查紀錄,自1999年有統計數據以來,除了今年,標指在2月就達到全年目標的年份就只有2012年。當年股市在2月實現全年目標後,3月就踏入調整,在6月初跌回1月起點,之後反覆上揚,在9月再創高位,全年升幅11%。

港股呢?當年恆指由19,000點水平直升至2月21,500點水平,之後在「六絕」跌至18,185點低位,再反覆升到年底22,656點。如歷史重演,亦意味現水平不是入市良機。(本文附圖)

【潛在危機:特朗普恐令美樓市陷危機】

查實是否真的十分樂觀?美國總統特朗普表明,即將公佈全面打擊非法移民計劃,將擴大驅逐非法移民範圍。有分析警告,除了引發恐慌外,美國樓市恐隨時引爆危機。

數據顯示,移民買樓在美國佔了很重要比例,根據華盛頓大學經濟學家Jacob Vigdor計算,目前美國共有大約3.2億人口,房屋數量約1.25億,其中有4,000萬移民,他們擁有大約1,600萬間屋。由於美國樓價平均約22.5萬美元(約175萬港元),移民擁有約12.5%,總值就是大約3.7萬億美元。若禁令一出,樓價一定會跌,而且隨時引發金融危機。

另外,根據華盛頓智庫移民政策研究所分析,在美國1,100萬名非法移民中,有1/3擁有住房,這些非法移民通常是靠高利率貸款。若驅趕他們,勢造成大量債務違約及銀主盤。

【潛在危機:「法國特朗普」不可以當選】

除了「正牌」特朗普,還有「法國特朗普」!現時市場密切關注法國大選消息,究竟人稱「法國特朗普」的極右「國民陣線」領袖勒龐若勝出大選,而又放棄歐元會有幾嚴重?

首先,數據顯示,法國現時國債總額高達2萬億歐元,但僅有1.7萬億歐元是根據法國的法律發行。換句話說,一旦法國放棄用歐元,將最少有高達1.7萬億歐元債務可能面臨違約或重新計價。最明顯的是,歐元將面臨崩潰風險!

再者,歐央行自從實施大規模量化寬鬆(QE)政策以來,已購買了超過2,550億歐元法國國債。倘若勒龐勝出,法國將無可避免地導致希臘式資本管制和銀行擠提,因實體經濟將喪失歐央行支持。

另外,因法國養老金和社會保障系統主要用於投資主權債券,以獲取利息收入,共持有超過40%法國政府債務,這體系一旦崩潰,將導致數百萬公民儲蓄進一步被破壞,以及數以千計法國公司破產。

【潛在危機:荷蘭3月15日「黑天鵝」?】

「法國特朗普」有冇機會贏?就要看3月15日荷蘭!被視為「荷蘭特朗普」、主張脫歐的極右翼自由黨黨魁Geert Wilders有可能成為下任首相!

他的行為與特朗普相似,一開始競選時,就將一些摩洛哥移民稱為「人渣」,其競選口號包括「去穆斯林化」,可能包括禁止穆斯林國家移民進入荷蘭、關閉所有清真寺,以及禁止古蘭經。去年荷蘭法院判他,犯有煽動對摩洛哥移民歧視與評論的罪行,但民調仍大幅領先。值得注意的是,在荷蘭過去幾次大選中,雖然民調不是特別準確,但合理地反映趨勢。

若Wilders獲勝,「法國特朗普」一定「借荷蘭東風」,加上特朗普敵視歐盟,勢必火上加油,製造恐慌。當周還有聯儲局議息。

【潛在危機:中國恐重演98年亞洲金融風暴?】

除了歐美, 大陸因素亦不能忽視。自稱2015年成功預測中國大鑊的資產管理公司Navellier and Associates投資專家Ivan Martchev本周警告,今年中國再陷危機機會不小。

這位外國著名財經撰稿人表示,對中國的憂慮源於1月外匯儲備再跌123億美元,總額降至2.99萬億美元,自2014年6月高峰3.99萬億美元不斷回落,已累積失去了1萬億美元。

他警告,若包括影子銀行系統在內,中國債務佔國內生產總值(GDP)佔比恐怕已接近400%,這是官方數據永遠看不見的。在2000年,中國債務佔GDP比例僅約100%,GDP總量由1.09萬億美元,升至2016年的11.75萬億美元,這完全是由借貸槓桿所造成。值得留意的是,GDP是增長了11倍,但金融體系的總信貸額度狂飆逾40倍。

Martchev又指出,從中國每月公佈的社會融資數據顯示,中國經濟增長正在放緩,但借貸水平仍在增速,無疑是信貸泡沫爆破的預警。故此,Martchev警告,類似1997至1998年亞洲金融風暴恐怕即將重演,今次的主角會是中國,因今時今日中國的GDP總量已超過1997年的整個亞洲GDP。

【基金之神:我對大牛市冇乜信心】

殿堂級專家又怎看?投資年資已逾60年、現年87歲、有「基金之神」之稱的領航基金(Vanguard Group)創始人博格爾(Jack Bogle)本周表示,近期全球股市上揚,或許是憧憬經濟改善,但從長線角度來看,投資市場並非「太陽光」。

他警告:「我不覺得超級有信心,如果未來10年幸運,經濟也只可能平均增長2%。由於經濟增長與企業盈利的關連度約0.98%,所以我認為未來企業盈利增長會放緩。」博格爾又指出,從經濟結構來看,美國總統特朗普政府預測經濟增長會達到3至3.5%是比較困難。

博格爾是投資界殿堂級人物,在1976年首推指數基金,被外國傳媒譽為「基金之神」,在2015及2016年大跌市均呼籲投資者冷靜,因看不到有危機。事後證明準確。

【「平價游日」恐半年內結束】

最後要分享的是「平價游日」恐怕在半年內結束!現時有「精準」專家預期,美元兌日圓6個月內會返回120水平,即每百日圓兌港元或重見6.5算!不過,之後日圓就會暴升,點解?

國際貨幣基金(IMF)前經濟學家、對沖基金SLJ Capital Partners創辦人任永力(Stephen Jen)預期,由於美國聯儲局即將加息,勢拖累日圓轉弱,美元兌日圓在6個月內將見120水平,即兌約6.5港元。不過,日圓之後會大幅反彈,預計在2018年初,美元兌日圓將見100水平,即每百日圓兌約7.8港元,主因是日本央行控制日債孳息及加碼刺激措施將達到極限。

任永力指出,在經歷多次放水後,由於日本央行已持有超過40%政府債券,較2013年4月推出擴大買債計劃時多出14%,警告:「日本央行現時比任何央行都更接近極限。一旦證明技窮,日圓將驟跌至90附近的公平值(即每百日圓兌約8.6港元)。」

任永力再警告:「由於日本央行要維持10年期債息處於0%附近,如果日本央行繼續要保持名義利率不動,將導致美元兌日圓匯價更被扭曲,而且會受到其他國家回應。」根據任永力的預測,日圓今年料先跌再大升。